Tabla de contenidos

La financiación para empresas sostenibles, verdes, de impacto o azules puede provenir de diferentes tipos de bancos, cada uno con enfoques y características particulares. A continuación, se explica ampliamente los tipos de bancos que ofrecen estas opciones de financiamiento:

1. Unidades Especializadas de la Banca Tradicional

Muchos bancos tradicionales han desarrollado unidades especializadas en financiar proyectos sostenibles. Estas unidades se centran en proporcionar productos financieros que apoyan iniciativas de sostenibilidad, incluyendo préstamos verdes, líneas de crédito verdes y bonos verdes.

Ejemplos:

- BBVA: Ofrece productos específicos para financiar proyectos de energía renovable y eficiencia energética. (ver TIP)

- CaixaBank: Cuenta con líneas de crédito y préstamos verdes destinados a empresas que implementan prácticas sostenibles. (ver TIP)

- Banco Santander: Ha desarrollado una gama de productos financieros para apoyar la transición hacia una economía más sostenible. (ver TIP)

2. Banca Social y de Proximidad

La banca social y de proximidad está orientada a financiar proyectos con un alto impacto social y ambiental positivo. Estas instituciones se centran en apoyar a pequeñas empresas, emprendedores y proyectos comunitarios que buscan mejorar la sostenibilidad y el bienestar social.

Ejemplos:

- Fiare Banca Ética: Ofrece productos financieros que apoyan proyectos sociales y medioambientales, promoviendo la inclusión y el desarrollo comunitario.

- Coop57: Es una cooperativa de servicios financieros que proporciona crédito a proyectos de economía social y solidaria.

Para más detalles, puedes consultar this link.

3. Banca Ética

La banca ética se centra en financiar proyectos que cumplen con criterios estrictos de responsabilidad social y ambiental. Estos bancos se aseguran de que sus inversiones no solo sean rentables, sino también éticas y sostenibles.

Ejemplos:

- Triodos Bank: Financia proyectos en sectores como las energías renovables, la agricultura ecológica, la educación y la cultura.

- Banca Popolare Etica: Con sede en Italia, financia proyectos que promueven la sostenibilidad ambiental y la justicia social.

Para más información, visita this link.

4. Banca de Impacto

La banca de impacto se dedica a financiar proyectos que generan un impacto social o ambiental positivo, además de un retorno financiero. Estas instituciones buscan inversiones que aborden desafíos globales como la pobreza, el cambio climático y la desigualdad.

Ejemplos:

- BlueOrchard Finance: Una institución de microfinanzas que invierte en proyectos de impacto social en países en desarrollo.

- ResponsAbility Investments: Proporciona financiamiento a empresas en sectores como la energía limpia, la agricultura sostenible y los servicios financieros inclusivos.

5. Otros Tipos de Bancas

Banca Verde

- EcoBank: Aunque no es muy común en todas las regiones, algunos bancos se especializan exclusivamente en financiar proyectos que beneficien directamente al medio ambiente.

Banca Cooperativa

- Crédit Coopératif: En Francia, apoya proyectos cooperativos y de economía social que tienen un enfoque en la sostenibilidad y la responsabilidad social.

Conclusion

Las empresas sostenibles tienen una amplia gama de opciones de financiamiento a su disposición. Desde las unidades especializadas de bancos tradicionales hasta la banca ética y de impacto, cada tipo de institución financiera ofrece productos y servicios diseñados para apoyar la sostenibilidad ambiental y social. Identificar el tipo adecuado de banco y producto financiero es crucial para maximizar el impacto positivo de una empresa sostenible.

Para más información sobre cómo las diferentes instituciones financieras pueden apoyar a las empresas sostenibles, visita las guías y recursos proporcionados en los enlaces mencionados.

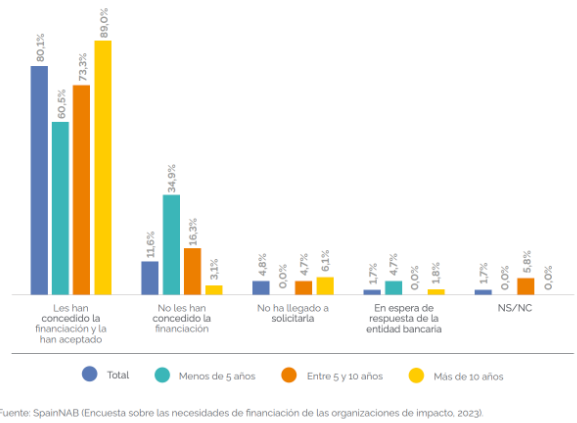

Respecto a los resultados de las negociaciones de las organizaciones con las entidades bancarias, aunque la respuesta de la banca ha sido mayoritariamente positiva (el 80,2% de las organizaciones con necesidades de financiación bancaria la ha obtenido y aceptado), es menor que para el conjunto de pymes (83,4%) (Gráfico 17). El porcentaje de organizaciones que ha visto denegada su solicitud es del 11,7%, superior al obtenido por las pymes (6,8%), y elevado atendiendo a la serie histórica referida a estas últimas (CESGAR, 2023). Por último, el porcentaje de organizaciones que, aun teniendo necesidad de este tipo de financiación, no la han solicitado por distintos motivos, principalmente por temor a no poder afrontar su devolución, se ha situado en el 4,9% y el porcentaje de organizaciones en espera de respuesta estaba en el 1,5% en el momento de las entrevistas. Los resultados de las negociaciones con la banca no presentan diferencias significativas por esferas de impacto ni atendiendo al tamaño de la organización, pero sí por la antigüedad de la misma (Gráfico 18).

Las organizaciones más jóvenes (menos de 5 años de vida) tienen dificultades notables para acceder a este tipo de financiación como pone de manifiesto el hecho de que al 34,9% le hayan denegado esta financiación (casi el triple al valor observado en el conjunto de las organizaciones de impacto) y el 4,7% esté en espera de respuesta (1,7% en el total). En general, como se recoge en la literatura, la antigüedad facilita las posibilidades de acceder a este tipo de financiación9. Gráfico 18: Resultado de las negociaciones de las organizaciones de impacto con las entidades bancarias. Comparativa con la pyme tradicional. Porcentaje sobre el total de organizaciones con necesidades de financiación bancaria

En relación con las condiciones de acceso a la financiación bancaria para las organizaciones de impacto, cabe señalar que éstas han sido similares a las observadas en el conjunto de pymes, salvo en el caso de la exigencia de garantías, que ha sido superior en las primeras. Así, en torno a una de cada dos organizaciones de impacto que ha obtenido financiación bancaria le han exigido presentar garantías (al 48,1% frente al 43,7% en el conjunto de pymes).

Además, esta exigencia ha aumentado para las organizaciones más jóvenes (57,7% en las de menos de 5 años) y, en menor medida, para las de la esfera social (52,9%) y las de menor tamaño (50,5% para las de menos de 10 empleados frente al 25,0% en las organizaciones de entre 50 y 250 empleados). En general, la mayoría de las organizaciones ha obtenido el 100% de la financiación solicitada (86,4%) y el plazo de devolución deseado (85,8%) y al coste esperado (75,1%). Estas condiciones, al igual que la exigencia de garantías, se endurecen especialmente en el caso de las organizaciones más jóvenes. Las causas principales por las que la banca denegó la financiación a las organizaciones de impacto que recurrieron a ella fueron la falta de garantías (80,9%) y la situación económico-financiera de la entidad (60,2%) (Gráfico 19). La edad de la organización vuelve a figurar como una variable determinante en el acceso a este tipo de financiación (ésta se alegó como motivo de denegación al 25,5% de las organizaciones). En el 11,7% de los casos la denegación estuvo relacionada con la viabilidad del proyecto para el que se solicitaba la financiación.

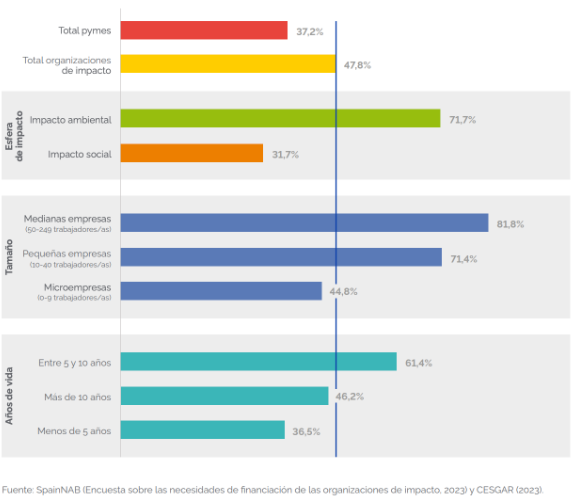

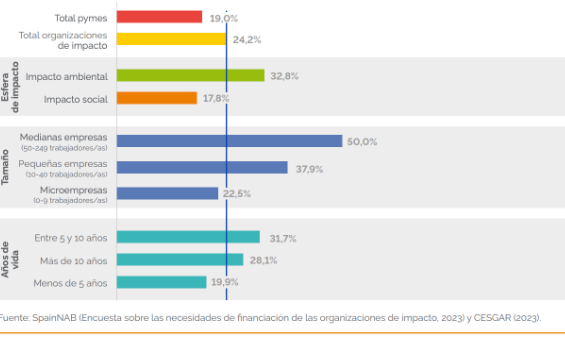

El porcentaje de organizaciones con necesidad de garantías o avales se situó en 2022 en el 24,2%, un nivel muy superior al de las pymes (19,0%), especialmente si se tiene en cuenta la menor orientación a la actividad mercantil de estas organizaciones, lo que reduce la necesidad de garantías técnicas (Gráfico 20). Este diferencial positivo en la necesidad de garantías es coherente con la mayor necesidad de financiación bancaria y la mayor exigencia de garantías en la concesión de la misma. Sin embargo, esta necesidad no es homogénea y se aprecian ciertas diferencias por esfera de impacto, tamaño y antigüedad de la organización, en línea con las necesidades de financiación bancaria, que es el destino principal de las garantías financieras. Así, las necesidades de garantías han sido mayores en la esfera ambiental (32,8%), en las organizaciones de mayor tamaño (50,0%) y en las de entre 5 y 10 años de vida (31,7%).

Cómo Puede un Emprendedor de una Empresa Sostenible Saber Cuál es el Tipo de Banca que Mejor le Puede Financiar

Seleccionar el tipo de banca adecuado para financiar una empresa sostenible es crucial para maximizar las oportunidades de éxito y asegurar que los valores de sostenibilidad sean apoyados adecuadamente. Aquí se detallan los pasos y criterios que un emprendedor puede seguir para identificar la banca más adecuada para su empresa:

1. Evaluar las Necesidades Financieras de la Empresa

Antes de buscar financiamiento, el emprendedor debe tener una clara comprensión de sus necesidades financieras específicas. Esto incluye:

- Monto requerido: Determinar cuánto financiamiento se necesita. Durante el programa de aceleración mentorDay lo calculamos a partir de la hoja de tesoreria https://mentorday.es/wikitips/tesoreria/

- Plazo: Identificar si se necesita financiamiento a corto, mediano o largo plazo.

- Uso del financiamiento: Definir en qué se utilizará el dinero (expansión, innovación, sostenibilidad, etc.).

2. Identificar el Tipo de Proyecto

Dependiendo del tipo de proyecto que se quiera financiar, algunos tipos de bancos pueden ser más adecuados:

- Proyectos de Energía Renovable: Banca ética o verde.

- Proyectos de Impacto Social: Banca social o de impacto.

- Innovaciones Tecnológicas Sostenibles: Unidades especializadas de la banca tradicional.

3. Investigar Opciones de Financiamiento

Los emprendedores deben investigar las diferentes opciones de financiamiento disponibles y evaluar cuál se ajusta mejor a sus necesidades y valores:

- Unidades Especializadas de la Banca Tradicional: Estas unidades pueden ofrecer productos específicos para proyectos sostenibles.

- Banca Social y de Proximidad: Enfocada en proyectos con un alto impacto social y ambiental.

- Banca Ética: Financia proyectos que cumplen con criterios estrictos de responsabilidad social y ambiental.

- Banca de Impacto: Apoya proyectos que generan un impacto positivo significativo.

4. Evaluar las Condiciones Financieras

Comparar las condiciones financieras ofrecidas por cada tipo de banca es crucial:

- Tasas de interés: ¿Son competitivas y favorables?

- Plazos de pago: ¿Son adecuados para las necesidades del proyecto?

- Requisitos de garantía: ¿Qué tipo de garantías se necesitan?

5. Consultar con Expertos y Mentores

Consultar con expertos en financiamiento y mentores puede proporcionar una visión valiosa y ayudar a identificar la mejor opción de financiamiento:

- Programas de aceleración: Como mentorDay, que puede ofrecer orientación y conexiones con instituciones financieras.

- Asesores financieros: Pueden ayudar a analizar las opciones y seleccionar la más adecuada.

6. Utilizar Herramientas y Recursos Online

Hay varias herramientas y recursos en línea que pueden ayudar a los emprendedores a identificar las mejores opciones de financiamiento:

- Plataformas de comparación de préstamos: Que permiten comparar diferentes productos financieros.

- Sitios web de instituciones financieras: Que ofrecen detalles sobre sus productos específicos para empresas sostenibles.

7. Analizar Casos de Éxito

Revisar casos de éxito de otras empresas sostenibles que han obtenido financiamiento puede ofrecer una guía práctica y ejemplos inspiradores. Esto ayuda a entender qué tipo de financiamiento han utilizado y cómo han logrado asegurar el apoyo financiero.

Ejemplo de Prompts para ChatGPT

Utilizar ChatGPT puede ser una herramienta poderosa para investigar y analizar opciones de financiamiento. Aquí hay algunos prompts que pueden ser útiles:

- «¿Qué opciones de financiamiento ofrece la banca ética para empresas sostenibles?»

- «Comparar las condiciones de préstamos verdes entre diferentes bancos en España.»

- «Ejemplos de empresas sostenibles que han utilizado banca de impacto para financiar sus proyectos.»

- «¿Qué beneficios ofrece la banca social y de proximidad para las empresas de impacto?»

- «Requisitos típicos para obtener una línea de crédito verde en una empresa sostenible.»

- «Casos de éxito de empresas que han utilizado leasing verde para financiar equipos sostenibles.»

Conclusion

Identificar el tipo de banca adecuado para financiar una empresa sostenible requiere una evaluación cuidadosa de las necesidades financieras, la naturaleza del proyecto, las condiciones ofrecidas por diferentes instituciones financieras y el uso de recursos y herramientas disponibles. Consultar con expertos y analizar casos de éxito puede proporcionar una orientación valiosa para tomar la mejor decisión. Con esta guía, los emprendedores pueden estar mejor preparados para asegurar el financiamiento necesario para sus proyectos sostenibles.

Caso Práctico: Identificación y Obtención de Financiamiento para un Proyecto Sostenible

Introduction

Juan es un emprendedor que ha sido aceptado en el programa de aceleración de mentorDay con un proyecto innovador de moda sostenible, utilizando materiales reciclados y procesos de producción ecológicos. El objetivo de Juan es identificar la banca que mejor pueda financiar su empresa, preparar un plan financiero y de negocio sólido, y practicar su pitch para obtener el financiamiento necesario.

Paso 1: Evaluación de Necesidades Financieras

Juan comienza evaluando las necesidades financieras de su proyecto:

- Monto requerido: €200,000 para la adquisición de maquinaria sostenible y la implementación de procesos ecológicos.

- Plazo: Mediano plazo (3-5 años) para lograr estabilidad y expansión inicial.

- Uso del financiamiento: Inversión en maquinaria, marketing y expansión de operaciones.

Paso 2: Identificación del Tipo de Proyecto

El proyecto de Juan se centra en la moda sostenible, lo cual le permite considerar varias opciones de financiamiento:

- Banca ética: Ideal para proyectos con un fuerte componente social y ambiental.

- Banca de impacto: Se enfoca en proyectos que buscan generar un impacto positivo significativo.

- Unidades especializadas de banca tradicional: Ofrecen productos financieros específicos para sostenibilidad.

Paso 3: Investigación de Opciones de Financiamiento

Juan investiga las diferentes opciones de financiamiento:

- Triodos Bank: Conocido por su apoyo a proyectos de sostenibilidad en diversos sectores.

- CaixaBank: Ofrece préstamos verdes y líneas de crédito verdes.

- Banco Santander: Tiene productos específicos para proyectos de energía renovable y sostenibilidad.

- BBVA: Ofrece condiciones favorables para proyectos sostenibles a través de su unidad especializada.

Paso 4: Evaluación de Condiciones Financieras

Juan compara las condiciones ofrecidas por las diferentes entidades:

- Triodos Bank: Tasas de interés competitivas y enfoque claro en sostenibilidad.

- CaixaBank: Plazos de pago flexibles y apoyo adicional a proyectos verdes.

- Banco Santander: Tasas de interés favorables para proyectos de energía renovable.

- BBVA: Ofrece asesoría adicional y recursos para proyectos sostenibles.

Paso 5: Consulta con Expertos y Mentores

Juan participa en sesiones de mentoría y consulta con expertos financieros durante el programa de aceleración:

- mentorDay: Le ofrece orientación sobre cómo preparar su plan financiero y de negocio.

- Asesores financieros: Le ayudan a entender las mejores opciones de financiamiento y cómo presentar su proyecto a los bancos.

Paso 6: Preparación del Plan Financiero y de Negocio

Con la ayuda de sus mentores, Juan prepara un plan financiero y de negocio sólido:

- Plan Financiero: Incluye proyecciones de ingresos y gastos, análisis de flujo de caja, y estrategias de mitigación de riesgos.

- Plan de Negocio: Describe la visión, misión, objetivos, análisis de mercado, estrategia de marketing y plan operativo de su empresa de moda sostenible.

Paso 7: Practicar el Pitch

Juan participa en talleres de pitch organizados por mentorDay:

- Taller de Pitch: Recibe feedback de expertos y otros emprendedores para perfeccionar su presentación.

- Simulaciones: Practica su pitch en simulaciones de reuniones con inversores y banqueros.

- Feedback y Mejora: Incorpora el feedback recibido para mejorar su presentación y asegurar que comunica efectivamente el valor y el impacto de su proyecto.

Paso 8: Presentación a las Entidades Financieras

Finalmente, Juan presenta su proyecto a las entidades financieras seleccionadas:

- Triodos Bank: Presenta su plan de negocio destacando el impacto ambiental positivo de su proyecto.

- CaixaBank: Enfatiza la eficiencia de los procesos y la innovación en el uso de materiales reciclados.

- Banco Santander: Presenta las proyecciones financieras y el potencial de crecimiento de su empresa.

- BBVA: Resalta las estrategias de marketing y el compromiso con la sostenibilidad.

Conclusion

Juan logra obtener financiamiento a través de Triodos Bank, que aprecia el enfoque integral en sostenibilidad de su proyecto. Con el financiamiento asegurado, Juan puede adquirir la maquinaria necesaria, implementar procesos sostenibles y expandir su empresa de moda ecológica. A través del programa de aceleración de mentorDay, Juan no solo consigue el financiamiento necesario, sino que también mejora sus habilidades empresariales y fortalece su red de contactos en el sector de la sostenibilidad.

APPLY THIS TIP TO YOUR PROJECT

- 💻 PRACTICE with an expert in the next practical webinar.

- 🔎 CONSULT more related TIPs with this same theme.

- 📖 AMPLIA your knowledge by downloading this EBOOK y this EBOOK.

THINK ABOUT YOU

- 🚀 IMPULSA your company in the next acceleration programme, ¡book your place now!.

- 🥁 PRACTICE with your project in this practical webinar, ¡apply for your place!.

- 🌐 CONTACT with other entrepreneurs and companies, ¡register and take part in the next Networking!

THINK ABOUT HELPING OTHERS

- 🤝COLLABORATE as a volunteer: expert, mentor, inverter, awarding, Spreading the word, challenging, innovating, creating a TIP...

- 💬 RECOMMENDS this programme to reach out to more entrepreneurs by Google.

- 👉 SHARE your learning!

- 📲 SEND this TIP 👇