DÉDUCTION FISCALE POUR BUSINESS ANGELS EN ESPAGNE

Accélérez votre activité grâce à ces conseils d'experts "Déduction fiscale pour Business Angel en Espagne". Analysez et découvrez ce TIP !

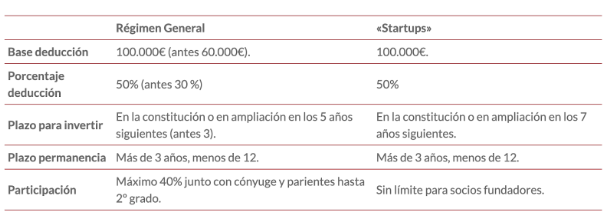

Le site Startups Act (+) augmente la déduction pour les investissements dans les entreprises nouvelles ou récemment créées, en portant le taux de déduction de 30 à 50 % et en augmentant la base maximale de 60 000 à 100 000 euros. En outre, la période de souscription des actions ou des parts est généralement portée de trois à cinq ans à compter de la constitution de l'entité, et jusqu'à sept ans pour certaines catégories de sociétés émergentes. En outre, pour le les partenaires fondateurs de jeunes entreprises, cette déduction est autorisée quel que soit leur pourcentage de participation dans le capital social de l'entité.

La déduction existante de l'impôt sur le revenu des personnes physiques pour "investissement dans des entités nouvelles ou récemment créées" est améliorée. Et elle est encore étendue dans le cas des "start-ups". Cela permet aux particuliers (business angels et FFF) qui choisissent de participer à l'une de ces entités de bénéficier d'une déduction de l'impôt sur le revenu des personnes physiques. L'investissement dans les "start-ups" ou les "startups"seront traités plus favorablement que les autres.

Une comparaison est présentée ci-dessous

Conditions de démarrage

IL EST NÉCESSAIRE POUR LA STARTUP D'AVOIR OBTENU SON CERTIFICAT DE STARTUP INNOVANTE DÉLIVRÉE PAR L'ENISA (+) :

- Elle doit avoir une personnalité juridique sous la forme d'une S.A., S.L., S.A.L. ou S.L.L., toujours non cotée.

- Il ne peut s'agir d'une société détentrice d'actifs.

- Au cours de la période fiscale de l'investissement, le montant des fonds propres ne peut pas dépasser 400 000 €. Dans le cas d'un groupe, cette limite s'applique à l'ensemble du groupe.

- L'entité ne peut pas exercer la même activité que celle qu'elle exerçait précédemment sous un autre propriétaire.

Dois-je être un Business Angel professionnel ?

Le règlement n'ajoute pas d'exigences subjectives concernant le profil des contribuables pouvant bénéficier de cet avantage. En d'autres termes, il n'est pas nécessaire de prouver un dévouement professionnel à l'investissement ou à l'encadrement des entrepreneurs. Il est fait mention de la possibilité pour le contribuable d'apporter non seulement du capital mais aussi des connaissances pour le développement de l'entreprise dans laquelle il investit, mais dans tous les cas, cela reste volontaire. Cela ouvre la porte à la possibilité que l'incitation soit appliquée par des membres de la famille ou des amis (ou des fous) de l'entrepreneur. (voir+ TIP) pour fournir des capitaux à votre entreprise. Toutes les exigences concernent l'investissement lui-même.

C'est ce que dit la loi sur les startups (en attendant son développement pour que nous puissions rendre les mesures plus concrètes). À compter du 1er janvier 2023, la loi 35/2006, du 28 novembre, relative à l'impôt sur le revenu des personnes physiques et modifiant partiellement les lois relatives à l'impôt sur les sociétés, à l'impôt sur le revenu des non-résidents et à l'impôt sur la fortune, sera modifiée comme suit :

À L'ARTICLE 14, PARAGRAPHE 2, UN POINT M) EST AJOUTÉ, LIBELLÉ COMME SUIT :

"m). Les revenus du travail en nature provenant de la remise d'actions ou de participations dans une entreprise en phase de démarrage visée par la loi 28/2022, du 21 décembre, sur la promotion de l'écosystème des entreprises en phase de démarrage, qui, remplissant les conditions établies à l'article 42, paragraphe 3, point f), de la présente loi, ne sont pas exonérés parce qu'ils dépassent le montant prévu dans ledit article, sont imputés à la période fiscale au cours de laquelle ils sont perçus, conformément aux dispositions de l'article 42, paragraphe 3, point f), de la présente loi. l'une des circonstances suivantes s'applique :

- Le capital de la société est admis à la négociation sur une bourse de valeurs ou tout système multilatéral de négociation, qu'il soit espagnol ou étranger.

- La part ou l'intérêt en question est retiré du patrimoine du contribuable.

Toutefois, lorsque le délai de dix ans à compter de la remise des actions ou participations s'est écoulé sans qu'aucune des circonstances indiquées ci-dessus ne se soit produite, le contribuable doit attribuer les revenus professionnels visés au présent point correspondant à ces actions ou participations dans la période d'imposition au cours de laquelle le délai de dix ans susmentionné s'est écoulé".

L'ARTICLE 42, PARAGRAPHE 3, POINT F), EST LIBELLÉ COMME SUIT :

"f). Dans les termes établis par la réglementation, la remise aux travailleurs actifs, gratuitement ou à un prix inférieur au prix normal du marché, d'actions ou de participations dans la société elle-même ou dans d'autres sociétés du groupe de sociétés, dans la partie qui ne dépasse pas, pour le total de celles remises à chaque travailleur, 12 000 euros par an, à condition que l'offre soit faite dans les mêmes conditions pour tous les travailleurs de la société, du groupe ou des sous-groupes de sociétés. L'exonération prévue à l'alinéa précédent est de 50 000 euros par an dans le cas de la remise d'actions ou de participations accordées aux employés d'une entreprise en démarrage visée par la loi 28/2022 du 21 décembre sur la promotion de l'écosystème de démarrage. Dans ce cas, il ne sera pas nécessaire que l'offre soit faite dans les conditions indiquées au paragraphe précédent, et l'offre devra être faite dans le cadre de la politique générale de rémunération de la société et contribuer à la participation des travailleurs à cette dernière. Dans le cas où la remise d'actions ou de participations visée au présent paragraphe dérive de l'exercice d'options d'achat d'actions ou de participations concédées antérieurement aux travailleurs par la société émergente, les conditions pour être considérée comme société émergente doivent être remplies au moment de la concession de l'option".

À L'ARTICLE 43, PARAGRAPHE 1, POINT 1) G), UN NOUVEAU POINT G) EST AJOUTÉ, LIBELLÉ COMME SUIT :

"g). En cas de remise d'actions ou de participations octroyées aux travailleurs d'une société émergente visée à l'article 42, paragraphe 3, point f), deuxième alinéa, de la présente loi, à la valeur des actions ou des participations souscrites par un tiers indépendant lors de la dernière augmentation de capital réalisée l'année précédant celle de la remise des actions ou des participations. Si une telle augmentation n'a pas eu lieu, elles sont évaluées à la valeur de marché des actions ou participations de la société au moment de leur remise au travailleur".

L'ARTICLE 68, PARAGRAPHE 1, EST LIBELLÉ COMME SUIT :

- Déduction pour les investissements dans des entreprises nouvelles ou récemment créées :

- Les contribuables pourront déduire 50% des montants payés pendant la période en question pour la souscription d'actions ou de participations dans des sociétés nouvelles ou récemment créées, lorsque les dispositions des numéros 2 et 3 de cette section sont respectées, et pourront, en plus de l'apport temporaire au capital, apporter leurs connaissances commerciales ou professionnelles appropriées au développement de l'entité dans laquelle ils investissent, selon les termes établis dans l'accord d'investissement entre le contribuable et l'entité.

- La base maximale de déduction sera de 100.000 euros par an et sera formée par la valeur d'acquisition des actions ou des participations souscrites.

- Les montants versés pour la souscription d'actions ou de participations ne font pas partie de la base de déduction lorsque, pour ces montants, le contribuable effectue une déduction établie par la Communauté autonome dans l'exercice des compétences prévues par la loi 22/2009, du 18 décembre, qui réglemente le système de financement du régime commun Communautés autonomes et villes ayant un statut d'autonomie et modifie certaines règles fiscales.

- L'entité dont les actions ou les parts sont acquises doit satisfaire aux exigences suivantes :

- Être sous la forme d'une société anonyme, d'une société à responsabilité limitée, d'une société à responsabilité limitée appartenant à la main-d'œuvre ou d'une société à responsabilité limitée appartenant à la main-d'œuvre, selon les termes établis dans le texte révisé de la loi sur les sociétés de capitaux, approuvé par le décret-loi royal 1/2010, du 2 juillet, et dans la loi 44/2015, du 14 octobre, sur les sociétés appartenant à la main-d'œuvre et les sociétés participantes, et ne pas être admises à la négociation sur un marché organisé, qu'il s'agisse d'un marché réglementé ou de systèmes multilatéraux de négociation. Cette condition doit être remplie pour toutes les années de détention de l'action ou de l'unité.

- Exercer une activité économique qui dispose des moyens personnels et matériels pour la réaliser. En particulier, elle ne peut pas avoir comme activité la gestion des biens mobiliers ou immobiliers visés à l'article 4.8.deux.a) de la loi 19/1991, du 6 juin, sur l'impôt sur le patrimoine, au cours de l'une des périodes d'imposition de l'entité conclues avant le transfert de l'exploitation.

- Le montant des fonds propres de l'entité ne peut pas dépasser 400.000 euros au début de la période fiscale au cours de laquelle le contribuable acquiert les actions ou les participations. Lorsque l'entité fait partie d'un groupe de sociétés au sens de l'article 42 du Code de commerce, indépendamment de la résidence et de l'obligation d'établir des comptes annuels consolidés, le montant des fonds propres se réfère à toutes les entités appartenant audit groupe.

Aux fins de l'application des dispositions du paragraphe 1 ci-dessus, les conditions suivantes doivent être remplies :

- Les actions ou parts de l'entité doivent être acquises par le contribuable soit au moment de la constitution, soit par augmentation de capital (+) Les actifs et les passifs de la société sont transférés, en règle générale, dans un délai de cinq ans à compter de cette constitution, ou dans un délai de sept ans à compter de cette constitution dans le cas des start-ups visées à l'article 3, paragraphe 1, de la loi 28/2022 du 21 décembre sur la promotion de l'écosystème des start-ups, et restent dans son patrimoine pendant une période supérieure à trois ans et inférieure à douze ans.

- La participation directe ou indirecte du contribuable, ainsi que celle détenue dans la même entité par son conjoint ou toute personne liée au contribuable par le sang ou le mariage, jusqu'au deuxième degré inclus, ne peut pas, pendant un jour quelconque des années civiles de détention de la participation, dépasser 40% du capital social de l'entité ou de ses droits de vote. Les dispositions du présent point ne s'appliquent pas aux actionnaires fondateurs d'une entreprise en démarrage visée par la loi 28/2022, du 21 décembre, sur la promotion de l'écosystème des entreprises en démarrage, entendus comme ceux qui figurent dans l'acte public de constitution de celle-ci.

- Il ne doit pas s'agir d'actions ou de participations dans une entité par l'intermédiaire de laquelle est exercée la même activité que celle exercée précédemment sous un autre propriétaire.

Lorsque le contribuable cède des actions ou des participations et opte pour l'application de l'exonération prévue au point 2 de l'article 38 de la présente loi, seule la partie du réinvestissement qui dépasse le montant total obtenu lors de la cession de ces actions ou participations fait partie de la base de la déduction correspondant aux nouvelles actions ou participations souscrites. En aucun cas, une déduction ne peut être faite pour les nouvelles actions ou participations tant que les montants investis ne dépassent pas le montant susmentionné.

Pour effectuer la déduction, il est nécessaire d'obtenir un certificat délivré par l'entité dont les actions ou les participations ont été acquises, indiquant le respect des exigences indiquées au numéro 2 ci-dessus dans la période fiscale au cours de laquelle l'acquisition des actions ou des participations a eu lieu.

APPLICATION DE CE CONSEIL À VOTRE PROJET

QUIZ

ÊTES-VOUS INTÉRESSÉ PAR UN INVESTISSEMENT EN TANT QUE BUSINESS ANGEL ? (voir EBOOK)

Inscrivez-vous à la École de Business Angels mentorDay, où vous vous exercerez avec tous les outils et concepts pour gagner de l'argent en investissant dans des startups.

VOUS ÊTES UNE STARTUP À LA RECHERCHE D'UN FINANCEMENT PRIVÉ ? (voir+ EBOOK)

Inscrivez-vous à la Programme d'accélération (+) mentorDay afin d'avoir accès à un Business Angel en participant au CoInvest.