IMPÔT SUR LES SOCIÉTÉS EN ESPAGNE

Accélérez vos affaires grâce à ces conseils d'experts sur "L'impôt sur les sociétés en Espagne". Analysez et découvrez ce TIP !

Qu'est-ce que l'impôt sur les sociétés ?

Les principaux impôts directs en Espagne que les investisseurs doivent connaître sont l'impôt sur les sociétés, l'impôt sur le revenu des sociétés, l'impôt sur le revenu des sociétés, l'impôt sur le revenu des sociétés, l'impôt sur le revenu des sociétés, l'impôt sur le revenu des sociétés, l'impôt sur le revenu des sociétés, l'impôt sur le revenu des sociétés, l'impôt sur le revenu des sociétés et l'impôt sur le revenu des sociétés. personnes physiques (IRPF) (+) et l'impôt sur le revenu des non-résidents.

En revanche, les principaux impôts indirects sont les suivants TVA (+) et les droits de mutation et de timbre (ITP et AJD). Cette section fournit des informations détaillées sur l'impôt sur les sociétés.

L'impôt sur les sociétés (IS) est prélevé sur les bénéfices des sociétés et autres entités qui sont résidentes fiscales en Espagne et imposées sur leur revenu mondial. Une société est considérée comme résidente en Espagne à des fins fiscales si elle a été constituée en vertu de la législation espagnole et si elle a son siège social ou son centre de gestion effectif en Espagne.

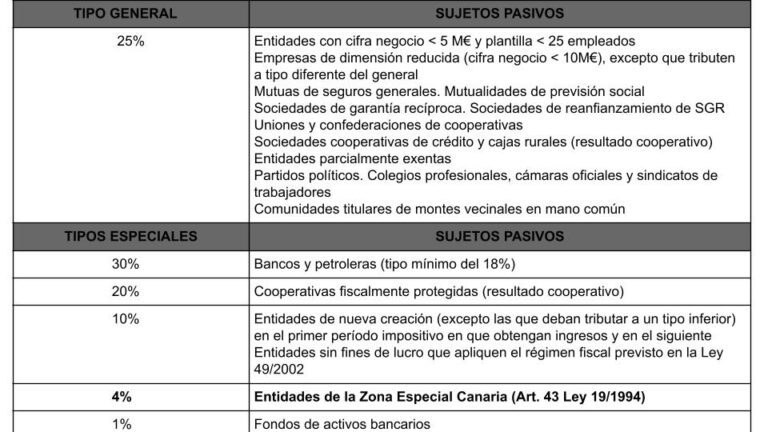

Avec l'entrée en vigueur du budget général de l'État pour 2022, certaines modifications ont été apportées à cette taxe. Parmi elles, les grandes entreprises dont le chiffre d'affaires est supérieur à 20 millions d'euros seront tenues de payer un taux d'imposition minimum de 15% à partir de cette année, tandis que les banques et les compagnies pétrolières seront imposées à un taux minimum de 18%.

Il s'agit d'une mesure qui sera appliquée dans les 137 pays de l'OCDE et qui vise à corriger, entre autres, les problèmes suivants l'inégalité dans l'imposition des sociétés dans les entreprises espagnoles. Il s'agit d'un prélèvement direct, imposé par l'État, qui est réglementé par la Loi 27/2014 et qui, avec l'impôt sur le revenu des personnes physiques, contribue à soutenir les dépenses publiques.

Il est structuré autour du résultat des comptes des entreprises et, en règle générale, son taux d'imposition est de 25%.

Quand l'impôt sur les sociétés est-il payé ?

Comme pour l'impôt sur le revenu des personnes physiques, l'impôt sur le revenu des sociétés peut être payé à différents moments de l'année, par le biais de paiements échelonnés aux premier, deuxième et troisième trimestres, par le biais du formulaire 202.

Il s'agit de paiements au titre de la déclaration annuellequi doit être présentée dans les 25 jours civils suivant les six mois suivant la fin de la période fiscale. Le formulaire 200 est utilisé pour déclarer l'IS. Il existe également un formulaire de déclaration spécifique pour le régime de l'intégration fiscale : modèle 220.

Qui est redevable de l'impôt sur les sociétés ?

L'impôt sur les sociétés est prélevé sur les personnes morales en général, à quelques exceptions près :

- L'IS n'est pas dû par les sociétés de droit civil qui n'ont pas d'objet commercial.

- Il existe des entités sans personnalité juridique qui sont considérées comme des contribuables de l'IS.

- Il y a des entreprises qui sont exonérées et d'autres qui le sont moins, partiellement exonéré.

COMMENÇONS DONC PAR CEUX QUI SONT OBLIGÉS DE LA PAYER :

CONTRIBUABLES DOTÉS DE LA PERSONNALITÉ JURIDIQUE

Il s'agit d'entreprises d'intérêt public, telles que les sociétés, les associations et les fondations, et d'entreprises d'intérêt privé, telles que les sociétés commerciales et civiles (ces dernières à condition qu'elles aient un but commercial).

Comme spécifié dans le Agence fiscalesont également des contribuables :

- Entreprises de transformation agricole.

- Entreprises détenues par les travailleurs.

- Entités commerciales publiques.

- Agences d'État.

- Mutuelles et sociétés de secours mutuel, accidents du travail et accidents professionnels.

- Consortiums et associations de pêcheurs.

- Commissions de compensation, communautés d'irrigation, communautés d'eau et héritages aux îles Canaries.

- Fondations bancaires.

CONTRIBUABLES SANS PERSONNALITÉ JURIDIQUE

Les successions suivantes sont également considérées comme des contribuables de l'IS, même si elles n'ont pas de personnalité juridique :

- Fonds d'investissement.

- Entreprises conjointes temporaires.

- Fonds de capital-risque et fonds communs de placement à capital fixe, fonds de pension, fonds de régulation du marché hypothécaire, fonds de titrisation, fonds de garantie des investissements.

- Communautés possédant des forêts voisines en propriété commune.

- Fonds d'actifs bancaires (FAB).

QUI EST EXEMPTÉ DU PAIEMENT DE L'IS ?

Certaines entités du secteur public, tels que l'État, les communautés autonomes ou les organismes autonomes et les agences de l'État, sont exonérés de l'impôt sur les sociétés.

Ils ne doivent pas non plus présenter de déclaration fiscale, la Banque d'Espagne, le Fonds de garantie des dépôts et le Fonds de garantie des investissements, ainsi que les organismes de gestion et les services communs de la sécurité sociale, l'Institut d'Espagne, des organismes publics tels que l'Agence nationale d'administration fiscale, l'Agence espagnole de protection des données, la Commission nationale des marchés et de la concurrence, la Commission nationale du marché des valeurs mobilières, entre autres.

Les revenus obtenus par ces entités ne seront pas soumis à l'IS, ni à la retenue à la source, mais ils devront la retenir auprès de tiers.

PARTIELLEMENT EXONÉRÉS :

Il existe une troisième catégorie, composée des entreprises qui sont partiellement exonérées du paiement de cette taxe.

Dans le cas de certaines entités et institutions à but non lucratif, l'impôt sur les sociétés est facultatif et elles peuvent choisir de le payer ou non (entités qui choisissent d'appliquer le régime fiscal des entités à but non lucratif régi par le titre II de la loi 49/2002, à condition de satisfaire à une série d'exigences).

D'autres, en revanche, devront payer l'impôt, bien que leurs revenus soient partiellement exonérés, comme c'est le cas des entités et institutions sans but lucratif, caritatives ou d'utilité publique, des associations professionnelles, des organisations non gouvernementales, des associations commerciales, des chambres officielles, des syndicats, des partis politiques, entre autres.

CALCUL DE LA BASE D'IMPOSITION ET DE L'IMPÔT SUR LES SOCIÉTÉS (IS)

- L'IS est calculé en tenant compte des résultats comptables de l'entreprise, c'est-à-dire de la différence entre les produits obtenus et les charges de l'année.

- Si nécessaire, des ajustements hors bilan sont appliqués à ces résultats conformément aux critères fiscaux établis par les autorités fiscales, qui peuvent être dus à des différences de classification, d'évaluation ou d'affectation, qu'elles soient positives ou négatives, temporaires ou permanentes.

- Le montant obtenu peut être compensé par les pertes fiscales des années précédentes et le résultat donnera le revenu imposable de l'année.

- Pour obtenir la totalité de la dette fiscale, nous appliquons le taux d'imposition correspondant à cette base imposable et, à partir du montant obtenu, nous pouvons soustraire tous les abattements ou déductions possibles. On obtient ainsi la dette fiscale nette positive.

- En 2022, il y aura un abattement de 40% (auparavant 85%) sur la partie de la dette fiscale correspondant aux revenus tirés de la location de logements qui remplissent les conditions d'application de ce régime.

- Enfin, en appliquant les retenues et les paiements fractionnés effectués par notre entreprise au cours de la période d'imposition, nous obtiendrons l'impôt différentiel à payer.

- Ce montant, qui peut varier selon que nous avons perdu des avantages fiscaux d'années antérieures, des intérêts de retard ou le paiement de déductions de RDI en raison d'une dette fiscale insuffisante, sera le paiement de l'impôt sur le revenu des sociétés à effectuer aux autorités fiscales.

- En 2022, si les retenues à la source, les acomptes et les paiements échelonnés dépassent le montant de l'impôt net à payer ou, le cas échéant, de l'impôt minimum à payer, l'administration fiscale remboursera automatiquement l'excédent.

Concepts généraux :

BASE IMPOSABLE

- Revenu comptable - dépenses comptables (comptes de l'entreprise) + ajustements, corrections et compensations des pertes fiscales antérieures.

QUOTA COMPLET

- Base d'imposition "x" taux d'imposition.

QUOTA NET POSITIF

- Impôt total à payer - abattements et déductions.

REDEVANCE DIFFÉRENTIELLE

- Montant net positif - retenues et paiements fractionnés.

- Taux d'imposition des sociétés en 2022.

AVEC CES CHANGEMENTS, LES TAUX D'IMPOSITION DE L'IS SERAIENT LES SUIVANTS POUR 2022 :

Comment déclarer l'impôt sur les sociétés ?

LES FORMULAIRES FRACTIONNÉS 202 ET 222

L'impôt sur les sociétés peut être reporté sur la déclaration annuelle par le biais d'acomptes. Pour ce faire, les sociétés devront déposer le formulaire 202 trois fois par an.

- Première tranche : du 1er au 20 avril.

- Deuxième volet : du 1er au 20 octobre.

- Troisième volet : du 1er au 20 décembre.

Le taux ou pourcentage appliqué dans les paiements fractionnés est de 18%, bien qu'il existe des taux d'imposition plus élevés pour les entreprises dont le chiffre d'affaires est supérieur à 10 millions d'euros (24%). Pour les groupes de sociétés, le dépôt du formulaire 222 sera obligatoire. Ces formulaires ne peuvent être déposés qu'en ligne, c'est-à-dire par voie électronique.

MODÈLES ANNUELS 200 ET 220

MODÈLE 200

C'est celui qui est déposé pour la déclaration ou le règlement annuel de l'impôt sur le revenu des sociétés. Pour savoir quand la déposer, il faut compter six mois à partir de la fin de la période d'imposition. Si l'exercice financier coïncide avec l'année civile, il doit être présenté avant le 25 juillet de l'année suivante.

Toutes les sociétés et personnes morales considérées comme contribuables sont tenues de remplir ce formulaire, même si elles n'ont exercé aucune activité au cours de l'exercice ou n'ont obtenu aucun revenu soumis à l'impôt.

MODÈLE 220

Il s'agit de la déclaration d'impôt sur les sociétés pour les groupes de sociétés, y compris les coopératives, imposés sous le régime de l'impôt consolidé.

Le groupe doit déposer le formulaire 220, tandis que toutes les sociétés qui le composent doivent déposer le formulaire 200 correspondant. Ces formulaires doivent également être déposés en ligne avec un certificat électronique.

Questions fréquemment posées sur l'impôt sur les sociétés :

LES INDÉPENDANTS DOIVENT-ILS PAYER LA IS ?

En principe, non, car ce sont des personnes physiques, et non des personnes morales, qui exercent des activités économiques. Les indépendants paient l'impôt sur le revenu des personnes physiques, ce qui, à partir d'un certain montant de revenus, signifie qu'ils paient un montant d'impôt plus élevé que s'ils étaient une société.

Il est donc fréquent que les indépendants décident de créer une société à responsabilité limitée ou une société anonyme dès qu'ils dépassent un certain niveau de revenus. Comme pour toute chose, il y aura des avantages et des inconvénients ou des difficultés. (parce que, entre autres, elle vous obligera à tenir des comptes commerciaux).

Quels sont les livres comptables qui doivent être déposés pour l'IS ?

Les entreprises qui déclarent cette taxe doivent également tenir une comptabilité :

- Le journal, pour enregistrer dans l'ordre chronologique le montant de toutes les transactions.

- Le livre d'inventaire et de comptes annuels.

- Le grand livre de l'entreprise.

Ces livres sont conservés pendant au moins six ans à compter de la dernière écriture comptable.

APPLICATION DE CE CONSEIL À VOTRE PROJET

TASK

Après avoir lu ce TIP, répondez aux questions suivantes pour alimenter votre réflexion :

- Si vous avez l'intention de commencer vos activités en Espagne en tant qu'indépendant, êtes-vous obligé de payer l'impôt sur les sociétés ?

- D'un point de vue fiscal, considérez-vous que l'Espagne est un pays approprié pour votre investissement ?

- Pouvez-vous citer les deux méthodes de déclaration de l'impôt sur les sociétés ?

- 💻 PRACTICE avec un expert en le prochain webinaire pratique.

- 🔎 CONSULT Autres TIPs liés avec ce même thème.

- 📖 AMPLIA vos connaissances en téléchargeant cet EBOOK.

PENSER À VOUS

- 🚀 IMPULSA votre entreprise dans le prochain programme d'accélération, ¡Réservez votre place maintenant!

- 🥁 PRACTICE avec votre projet dans ce webinaire pratique, ¡demandez votre place!

- 🌐 CONTACT avec d'autres entrepreneurs et entreprises, ¡enregistrez et participez au prochain Networking !

PENSEZ À AIDER LES AUTRES

- 🤝COLLABORATEURS en tant que bénévole : expert, mentor, onduleur, attribution du site, Faire passer le message, Défi :, innovant, création d'un TIP...

- 💬 RECOMMANDATIONS ce programme pour toucher un plus grand nombre d'entrepreneurs par Google.

- 👉 Partagez votre apprentissage !

- 📲 ENVOYER ce TIP 👇