ACORDOS DE DUPLA TRIBUTAÇÃO: TRIBUTAÇÃO PARA EMPRESAS QUE OPERAM EM UM PAÍS QUE NÃO A ESPANHA E SUAS EXCEÇÕES NOS CANÁRIOS

Acelere seus negócios com estas dicas sobre "Acordos de dupla tributação: tributação para empresas que operam em outro país além da Espanha e suas exceções nas Ilhas Canárias". Analise e descubra esta DICA!

O que é um acordo de dupla tributação?

Um acordo de dupla tributação (DTA) é um tratado internacional assinado entre dois Estados que estabelece uma série de regras tributárias para evitar que as empresas presentes em ambos os Estados, normalmente com sede em um e negócios no outro, tenham que pagar duas vezes pelo mesmo fato tributável.

Entre outras coisas, a convenção estabelece o país ao qual o imposto é cobrado quando vários países têm inicialmente o direito de cobrar o imposto. A dupla tributação internacional é uma situação que surge quando o mesmo evento tributável que afeta a mesma pessoa é tributado em dois países diferentes no mesmo ano fiscal.

Em outras palavras. Pode haver uma situação em que há um ato, um ganho de renda, que pode ser tributável pela mesma pessoa, física ou jurídica, em dois países diferentes no mesmo ano fiscal.

- Por exemplo:

- Sem tal acordo, poderia acontecer que uma subsidiária estrangeira de uma empresa espanhola tivesse que pagar um imposto retido na fonte ao pagar um dividendo no país de onde opera e um imposto retido na fonte na Espanha quando a matriz repatriar o dividendo.

Para evitar pagar duas vezes pelo mesmo evento, os países assinam acordos internacionais que explicam em qual dos dois países o evento deve ser tributado. Normalmente também incluem diretrizes para tributação, canais de comunicação entre as administrações fiscais e alguns subsídios.

Estes acordos operam de forma bidirecional para ambos os países signatários, ou seja, eles se aplicam igualmente a uma empresa espanhola que faz negócios no outro país como a uma empresa do outro país que faz negócios na Espanha.

A existência de Acordos para Evitar a Dupla Tributação (DTAs) é essencial para promover o investimento estrangeiro, seja o investimento estrangeiro na Espanha ou o capital espanhol no exterior, pois proporcionam segurança jurídica aos investidores e reduzem a tributação de tais investimentos.

Tipos de acordos

- O tipo mais comum de DTAA internacional é a convenção bilateral que abrange a tributação direta da renda e da riqueza em geral.

- Os acordos multilaterais são menos freqüentes, embora existam exemplos como os assinados pelos países nórdicos (Dinamarca, Finlândia, Islândia, Noruega e Suécia) e pelos países do Pacto Andino (Bolívia, Colômbia, Chile, Equador e Peru).

- Atualmente, 103 tratados de dupla tributação foram rubricados e 99 estão em vigor.

- Os outros 5 estão em diferentes estágios de processamento (Bahrein, Montenegro, Namíbia, Peru e Síria). Além disso, os acordos com a Áustria, Bélgica, Canadá, China, Finlândia, Índia, Japão, México, Romênia, Reino Unido e Estados Unidos foram renegociados.

Quais são as vantagens de tais acordos para as empresas?

- Os especialistas apontam as vantagens da segurança jurídica, pois desta forma o investidor sabe o retorno que receberá e os impostos que terá que enfrentar.

- Representa uma economia significativa em impostos, pois evita a duplicação na lei tributária.

- Eles são ferramentas úteis no combate à fraude e evasão fiscal, pois muitas vezes prevêem mecanismos de troca de informações e colaboração antifraude entre os estados signatários.

Como funcionam os tratados de dupla tributação?

Estes acordos operam de forma bidirecional para ambos os países signatários, evitam a duplicação de contas de impostos para os mesmos benefícios e procuram impulsionar o investimento e as relações econômicas com outros países.

- Método de isenção. O Estado de residência do contribuinte renuncia à tributação da renda obtida pelo contribuinte em um país estrangeiro. Isso geralmente é feito através da delimitação dos fatos geradores. Em outras palavras, ela define qual dos rendimentos obtidos no exterior é tributável e qual não é.

- Método de imputação. A renda recebida no Estado de origem (o país em que a renda foi gerada) é incluída na renda tributável do beneficiário para fins de tributação pelo Estado de residência e o montante assim obtido é deduzido da obrigação tributária do Estado de residência. imposto imposto pago no Estado de origem (imputação total) ou o imposto que seria pago no Estado de residência se a renda tivesse sido obtida lá (imputação parcial). A renda total gerada pelo contribuinte é tributada, mas permite uma dedução equivalente à obrigação tributária no país estrangeiro.

Para um exemplo, veja isto link você pode ler o acordo de dupla tributação entre a Espanha e a França, assinado em 1995.

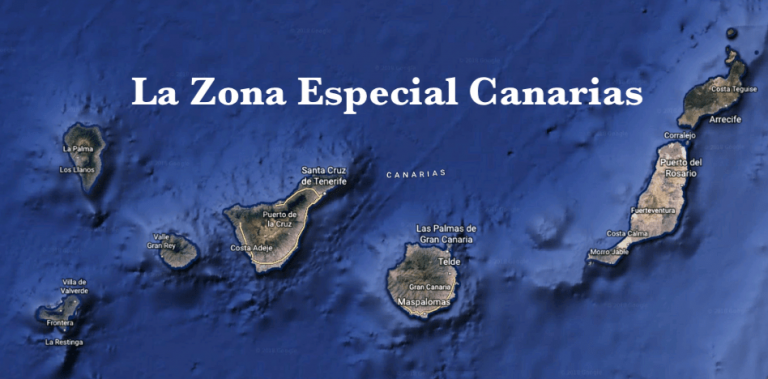

Acordos de dupla tributação na zona ZEC das Ilhas Canárias

Entre as vantagens fiscais para as empresas subsidiárias estabelecidas na Zona Especial das Ilhas Canárias ZEC está o fato de que os dividendos distribuídos a suas empresas-mãe em outro país estão isentos de retenção na fonte, graças à Diretriz Pai-Afilial e com os outros países com os quais a Espanha assinou um acordo para evitar a dupla tributação.

APLIQUE ESTA DICA AO SEU PROJETO

- 💻 PRÁTICA com um especialista em o próximo webinar prático.

- 🔎 CONSULTE mais DICAS mais relacionadas com este mesmo tema.

- 📖 AMPLIA seus conhecimentos, baixando este EBOOK.

PENSE EM VOCÊ

- 🚀 IMPULSA sua empresa no próximo programa de aceleração, ¡reserve seu lugar agora!

- 🥁 PRÁTICA com seu projeto neste prático webinar, ¡inscreva-se para seu lugar!.

- 🌐 CONTATO com outros empresários e empresas, ¡cadastre-se e participe da próxima Networking!

PENSAR EM AJUDAR OS OUTROS

- 🤝COLLABORATÓRIO como voluntário: especialista, mentor, inversor, que concede o prêmio, Espalhando a palavra, desafiador, inovando, criando uma DICA...

- 💬 RECOMENDAÇÕES este programa para chegar a mais empresários pelo Google.

- 👉 PARtilhe seu aprendizado!

- 📲 ENVIAR esta DICA 👇

Avalie esta DICA!

Clique nas estrelas para avaliar

Classificação "1" - Média " - Média5"

Sem votos ainda, seja o primeiro a votar!

Lamentamos que você não tenha achado útil.

Ajude-nos a melhorar esta DICA!

Deixe-nos um comentário e diga-nos como você poderia melhorar esta DICA