POR QUE AS AVALIAÇÕES DE STARTUPS SÃO TÃO ALTAS?

Acelere seus negócios com estas dicas de especialistas "Por que as avaliações de startups são tão altas?" Analise e descubra esta DICA!

Uma das áreas mais comuns de choque quando se aborda o mundo do investimento em empresas inovadoras de alto potencial é a avaliações milionárias de empresas. Avaliações de startups podem ser altos, pois geralmente se baseiam no potencial futuro da empresa e não em seu desempenho atual. A ideia por trás do investimento em startups é que, se a empresa crescer e se desenvolver conforme planejado, a avaliação se multiplicará e o investimento inicial se transformará em um retorno significativo. Portanto, uma avaliação elevada reflete a confiança do investidor no sucesso futuro da empresa. É comum encontrarmos empresas que estão apenas começando a se desenvolver e que têm uma avaliação de mais de um milhão de euros, o que, comparado à economia mais tradicional, é um absurdo.

A motivação para essas avaliações é dupla

- Modelos diferentes. Uma empresa mais tradicional cresce de forma linear, ou seja, em seu modelo de negócios, os custos e as receitas crescem uniformemente (para vender mais, é preciso produzir mais). Entretanto, as empresas inovadoras de alto potencial sempre têm modelos de negócios com capacidade de crescimento exponencial. Em outras palavras, elas são modelos dimensionáveis (+) em que os custos não crescem em linha com as receitas e, portanto, são capazes de gerar crescimento em várias ordens de magnitude, sem que seus custos aumentem muito (geralmente graças à tecnologia). Isso significa que é impossível avaliar uma empresa com alto potencial com os modelos tradicionais de avaliação de empresas. (por exemplo, múltiplos sobre o EBITDA), pois são projetados para crescimento não exponencial, e não para empresas capazes de crescer 10 vezes em alguns anos, às vezes em meses (ver+ DICA).

- Diluição (+). Esses tipos de negócios são, de certa forma, semelhantes às empresas de P&D: exigem um grande investimento de capital no início, com quase nenhuma geração de receita, para gerar um crescimento explosivo mais tarde. Se fôssemos avaliar uma dessas empresas usando métodos tradicionais (contábeis), estaríamos esquecendo o espírito da empresa, a escalabilidade, o crescimento exponencial e o valor da equação ideia-equipe-execução. Dessa forma, descobriríamos que o Whatsapp ou o Instagram teriam avaliações negativas em seu início, quando na verdade acabaram valendo e sendo comprados por muitos milhões de euros.

Por exemplo:

Imaginemos uma empresa com alto potencial, mas que atualmente tem um faturamento de € 1.000 por mês, então decidimos avaliá-la em € 100.000. Se investirmos € 150.000 nessa empresa, obteremos o 60 % (150.000 / 250.000 de avaliação pós-dinheiro), e os fundadores em sua primeira rodada de financiamento não seriam mais acionistas majoritários (entre todos eles, teriam um 40%). Portanto; Que incentivo eles teriam para continuar trabalhando por anos em uma empresa com alta probabilidade de taxa de fracasso e da qual eles têm uma pequena porcentagem? Portanto, é comum que, em uma rodada de investimento, no máximo, a empresa decida alienar entre 15 % e 25 % de seu capital.

SE LEVARMOS ISSO PARA A AVALIAÇÃO, A AVALIAÇÃO CRESCERÁ PROPORCIONALMENTE:

Se 150.000 euros corresponderem a 20 %, 100 % corresponderão a 750.000 euros. (sua avaliação pré-monetária (veja+)).

Entretanto, é importante ter em mente que a avaliação de uma startup é subjetiva e pode variar de acordo com a percepção e as expectativas de cada investidor. É por isso que as avaliações de startups podem ser muito altas em comparação com outras formas de investimento mais estabelecidas.

Motivos pelos quais as avaliações de startups estão aumentando:

Uma das mudanças relevantes em 2021 na Espanha foi o aumento geral das avaliações pré-monetárias das empresas nas transações realizadas. Esse não é apenas um fenômeno espanhol ou do setor de investimento anjo, mas também ocorreu no restante da Europa e nos Estados Unidos. Na Europa, a avaliação média das startups que receberam financiamento anjo e semente aumentou em 4 milhões de euros, um aumento de 30% em comparação com 2020.

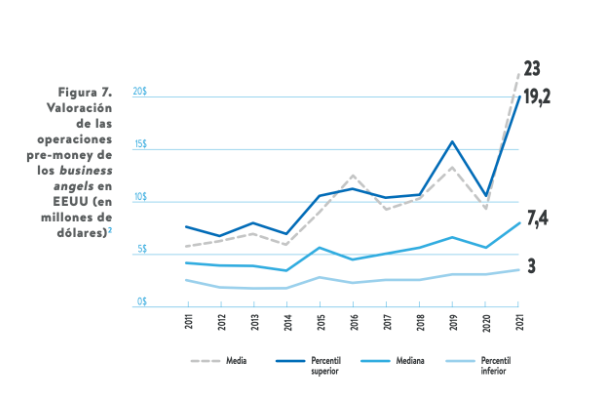

O medo dos investidores de perder boas oportunidades contribuiu para que eles assinassem negócios significativamente maiores, especialmente com as empresas que demonstraram tração inicial. Esse fenômeno não é exclusivo do estágio inicial, mas nos estágios mais avançados do capital de risco também surgiram vários novos unicórnios europeus. No total, já existem 128, com uma avaliação combinada de 329,7 bilhões de euros, quase três vezes seu valor em 2020 (Pitchbook, 2022). Nos Estados Unidos, as avaliações no segmento anjo (sem semente) aumentaram muito (veja a figura).

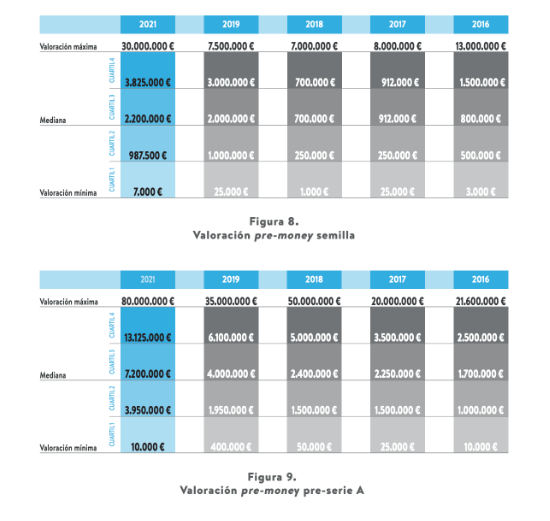

Como pode ser visto no gráfico abaixo, a mediana atingiu US$ 7,4 milhões, com a média saltando para US$ 23 milhões devido ao efeito de grandes negócios envolvendo fundos de capital de risco. Um quarto dos negócios ultrapassa US$ 19,2 milhões. A Espanha também observou um aumento significativo nas avaliações em 2021 em comparação com 2019, tanto para investimentos em estágio inicial (veja a Figura 8) quanto para investimentos pré-Série A (veja a Figura 9), principalmente devido ao superaquecimento da oferta de capital disponível.

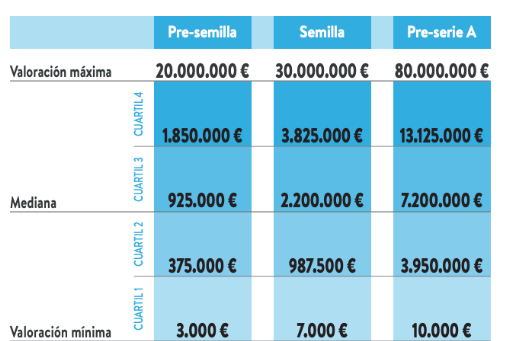

A avaliação máxima é particularmente notável no caso do primeiro (com protótipo e validação do modelo de negócios, que pode pivô (+)), 30 milhões de euros, um valor que nunca foi registrado antes e que é quatro vezes maior do que o valor alcançado em 2019. No entanto, esse valor deve ser tratado com certa cautela, pois pode corresponder a um fato isolado. O setor de pré-semente (fase de ideia) teve picos de avaliação extremamente altos em 2021 (veja a Figura 10), embora a amostra possa ser distorcida por alguns casos isolados.

Conforme observado na Europa e nos Estados Unidos, a entrada de fundos de private equity no segmento de investimentos em estágio inicial aumentou significativamente suas avaliações. O superaquecimento do capital disponível também influencia a evolução das avaliações de empresas em estágio pós-semente. O aumento das avaliações no segmento pré-série A (caracterizada por forte demanda do mercado, clientes recorrentes, volume de negócios, lucratividade e contratação de equipamentos) 1 milhão a 5 milhões, em linha com a tendência do mercado.

O aumento é semelhante em todos os quartis analisados, mas há uma queda drástica no valor mínimo de investimento, que é reduzido a um nível atípico para essa fase de evolução, não visto desde 2016. Nesse sentido, os dados de 2021 refletem as conclusões e reflexões compartilhadas pelos investidores em edições anteriores e em comentários colhidos informalmente, nos quais apontam a entrada de novos players na tranche de investimento-anjo como as razões para esse superaquecimento da oferta de capital. Trata-se principalmente de fundos de risco, cada vez mais integrados a esse estágio de maturidade das empresas; novos investidores-anjo com capital disponível devido à escassez de oferta no mercado, buscando diversificar seus portfólios; family offices; e plataformas de crowdequity.

APLIQUE ESTA DICA AO SEU PROJETO

- 💻 PRÁTICA com um especialista em o próximo webinar prático.

- 🔎 CONSULTE mais DICAS mais relacionadas com este mesmo tema.

- 📖 AMPLIA seus conhecimentos, baixando este EBOOK.

PENSE EM VOCÊ

- 🚀 IMPULSA sua empresa no próximo programa de aceleração, ¡reserve seu lugar agora!

- 🥁 PRÁTICA com seu projeto neste prático webinar, ¡inscreva-se para seu lugar!.

- 🌐 CONTATO com outros empresários e empresas, ¡cadastre-se e participe da próxima Networking!

PENSAR EM AJUDAR OS OUTROS

- 🤝COLLABORATÓRIO como voluntário: especialista, mentor, inversor, que concede o prêmio, Espalhando a palavra, desafiador, inovando, criando uma DICA...

- 💬 RECOMENDAÇÕES este programa para chegar a mais empresários pelo Google.

- 👉 PARtilhe seu aprendizado!

- 📲 ENVIAR esta DICA 👇