¿POR QUÉ SON TAN ALTAS LAS VALORACIONES DE LAS STARTUPS?

Acelera tu empresa con estos consejos de expertos «¿Por qué son tan altas las valoraciones de las startups?». ¡Analiza y descubre esta TIP!

Uno de los aspectos que habitualmente más chocan al acercarse al mundo de la inversión en compañías innovadoras de alto potencial es el de las valoraciones millonarias de las empresas. Las valoraciones de las startups pueden ser altas porque a menudo se basan en el potencial futuro de la empresa en lugar de en su rendimiento actual. La idea detrás de la inversión en startups, es que, si la empresa crece y se desarrolla según lo previsto, la valoración se multiplicará y la inversión inicial se convertirá en una rentabilidad significativa. Por lo tanto, una valoración alta refleja la confianza del inversor en el éxito futuro de la empresa. Es común encontrar compañías que apenas están empezando a facturar y tienen una valoración superior al millón de euros, lo que confrontado con la economía más tradicional resulta absurdo.

La motivación de estas valoraciones es doble

- Modelos diferentes. Una compañía de corte más tradicional crece de forma lineal, es decir, en su modelo de negocio costes e ingresos crecen de forma pareja (para vender más tengo que producir más). Sin embargo, las compañías innovadoras de alto potencial tienen siempre modelos de negocio con capacidad de crecimiento exponencial. Es decir, son modelos escalables (+) donde los costes no crecen de forma pareja a los ingresos y son, por lo tanto, capaces de generar crecimientos en varios órdenes de magnitud, sin que sus costes aumenten mucho (habitualmente gracias a la tecnología). Esto implica que es imposible valorar una compañía con alto potencial con los modelos tradicionales de valoración de compañías (múltiplos sobre EBITDA por ejemplo), dado que éstos están pensados para crecimientos no exponenciales, y no para compañías capaces de multiplicar por 10 su tamaño en pocos años, a veces en meses (ver+ TIP).

- Dilución (+). Este tipo de negocios se parecen en cierta medida a las empresas que hacen I+D: requieren invertir mucho capital al principio, sin apenas generar ingresos, para generar un crecimiento explosivo más adelante. Si valorásemos una de estas empresas con métodos tradicionales (contables) estaríamos olvidando el espíritu de la misma, la escalabilidad, el crecimiento exponencial y el valor de la ecuación idea-equipo-ejecución. De esa manera nos encontraríamos con que Whatsapp o Instagram tendrían valoraciones negativas en sus inicios, cuando realmente acabaron valiendo y siendo compradas por muchos millones de euros.

Por ejemplo:

Imaginemos una compañía con un alto potencial pero que actualmente factura 1.000 € al mes, por lo que decidimos valorarla en 100.000 €. Si invertimos 150.000 € en esa compañía, obtendremos el 60 % (150.000 / 250.000 valoración post-money), y los fundadores ya en su primera ronda de financiación dejarían de ser mayoritarios (entre todos tendrían un 40%). Por lo que; ¿Qué incentivos tendrían para seguir trabajando durante años en una empresa con una probabilidad de tasa de fracaso alta y de la que tienen un pequeño porcentaje? Por eso, es habitual que, en una ronda de inversión, como máximo, la compañía decida ceder entre el 15 % y el 25 % de su capital.

SI LO LLEVAMOS HACIA LA VALORACIÓN, ÉSTA CRECE DE FORMA PROPORCIONAL:

Si 150.000 € es un 20 %, el 100 % será 750.000 € (su valoración pre-money (ver+)).

Sin embargo, es importante tener en cuenta que la valoración de una startup es subjetiva y puede variar según la percepción y las expectativas de cada inversor. Es por eso que, las valoraciones de las startups, pueden ser muy altas en comparación con otras formas de inversión más establecidas.

Razones por las que suben las valoraciones de las startups:

Uno de los cambios relevantes acontecidos en 2021 en España fue el incremento generalizado de las valoraciones pre-money de las compañías en las operaciones realizadas. Este encarecimiento no es solo un fenómeno español o del sector de la inversión ángel, sino que también se ha producido en el resto de Europa y Estados Unidos. En Europa, la valoración media de las startups que recibieron financiación angel y semilla se incrementó en cuatro millones de euros, con lo que aumentó un 30% respecto al año 2020.

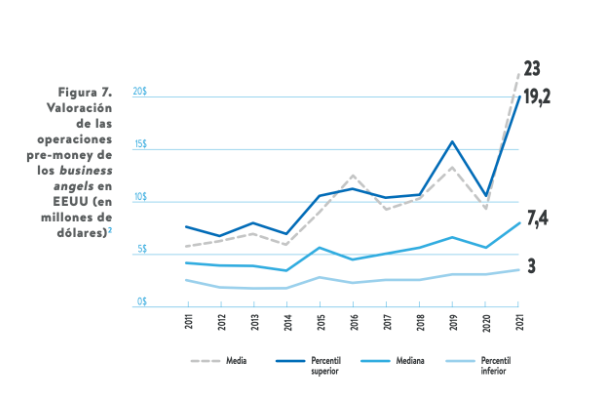

El miedo de los inversores a dejar escapar buenas oportunidades contribuyó a que firmaran operaciones notablemente mayores, en especial en aquellas empresas que muestran tracción inicial. Este fenómeno no es exclusivo de las etapas iniciales, sino que en las más avanzadas de capital riesgo también han aparecido un buen número de nuevos unicornios europeos. En total, ya son 128, con una valoración combinada de 329.700 millones de euros, casi el triple de su valor en 2020 (Pitchbook, 2022). En Estados Unidos las valoraciones del segmento angel (sin semilla) se han incrementado muy notablemente (ver figura)

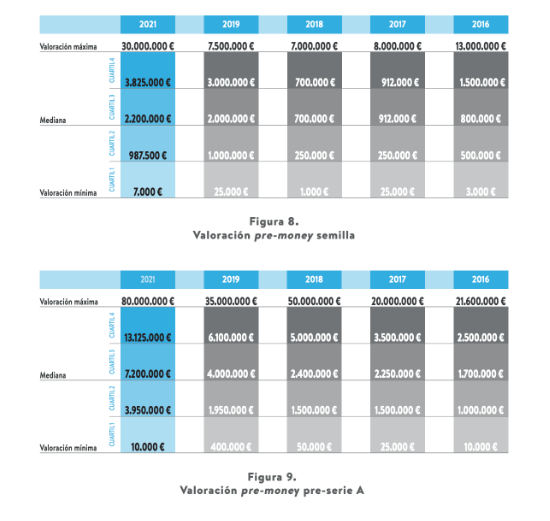

Como se aprecia en el gráfico inferior, la mediana ha alcanzado los 7,4 millones de dólares, con una media disparada a 23 millones por el efecto de las grandes operaciones en las que participan los fondos de capital riesgo. Una cuarta parte de las operaciones superan los 19,2 millones de dólares. En España también se ha producido un incremento importante de las valoraciones en 2021 respecto a 2019 tanto de las inversiones en la etapa semilla (ver figura 8) como en pre-serie A (ver figura 9), sobre todo por el sobrecalentamiento de la oferta de capital disponible.

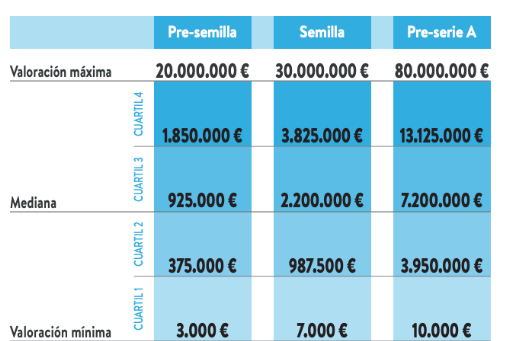

Es especialmente llamativa la valoración máxima en el caso de las primeras (con prototipo y validación del modelo de negocio, que puede pivotar (+)), ya que alcanza los 30 millones de euros, una cifra nunca registrada hasta ahora y que multiplica por cuatro la cifra alcanzada en 2019. De todas formas, hay que tomar con cierta prudencia este dato, ya que podría corresponder a un one-off. El sector pre-semilla (fase idea) experimentó valoraciones máximas extremadamente altas en 2021 (ver figura 10), aunque la muestra podría estar distorsionada por algún one-off.

Como se observa tanto en Europa como en Estados Unidos, la entrada de fondos de capital riesgo en el segmento de inversión más temprano ha incrementado notablemente sus valoraciones. El sobrecalentamiento del capital disponible también influye en la evolución de las valoraciones de las compañías en etapas posteriores a la semilla. El incremento de las valoraciones en el segmento pre-serie A (caracterizado por una fuerte demanda en el mercado, clientes recurrentes, facturación, rentabilidad y contratación de equipo) respecto a años anteriores se explica por la intensificación de la financiación en el intervalo de 1 millón a 5 millones de euros, en línea con la tendencia del mercado.

El incremento es similar en todos los cuartiles analizados, pero se observa una caída drástica del importe mínimo de inversión, que se reduce a un nivel atípico para esta fase de evolución, que no se veía desde 2016. En este sentido, los datos de 2021 reflejan las conclusiones y reflexiones compartidas por inversores en anteriores ediciones y en comentarios recogidos de manera informal, en los que señalan como motivos de este sobrecalentamiento de la oferta de capital la entrada de nuevos actores en el tramo de inversión angel. Se trata sobre todo de venture funds, cada vez más integrados en esta fase de madurez de las compañías; nuevos inversores angel con capital disponible por la escasez de oferta en el mercado, que buscan diversificar sus carteras; family offices; y plataformas de crowdequity.

APLICA ESTE TIP EN TU PROYECTO

- 💻 PRACTICA con un experto en el próximo webinar práctico.

- 🔎 CONSULTA más TIPs relacionadas con este mismo tema.

- 📖 AMPLIA tus conocimientos descargando este EBOOK.

PIENSA EN TI

- 🚀 IMPULSA tu empresa en el próximo programa de aceleración, ¡reserva tu plaza ya!

- 🥁 PRACTICA con tu proyecto en este webinar práctico, ¡solicita tu plaza!.

- 🌐 CONTACTA con otros emprendedores y empresas, ¡inscríbete y participa en el próximo Networking!

PIENSA EN AYUDAR A LOS DEMÁS

- 🤝COLABORA como voluntario: experto, mentor, inversor, premiando, difundiendo, retando, innovando, creando una TIP…

- 💬 RECOMIENDA este programa para que llegue a más emprendedores por Google.

- 👉 ¡COMPARTE tu aprendizaje!

- 📲 REENVÍA esta TIP 👇

¡Valora este TIP!

Haz clic sobre las estrellas para valorar

Valoración «1» - Promedio «5»

Sin votos aún. ¡Se el primero en votar!

Lamentamos que no te haya sido útil.

¡Ayudanos a mejorar este TIP!

Déjanos un comentario y dinos como mejorarías este TIP