ALAVANCAGEM OPERACIONAL E FINANCEIRA

Acelere seus negócios com estas dicas de especialistas "Alavancagem operacional e financeira". Analise e descubra essa DICA!

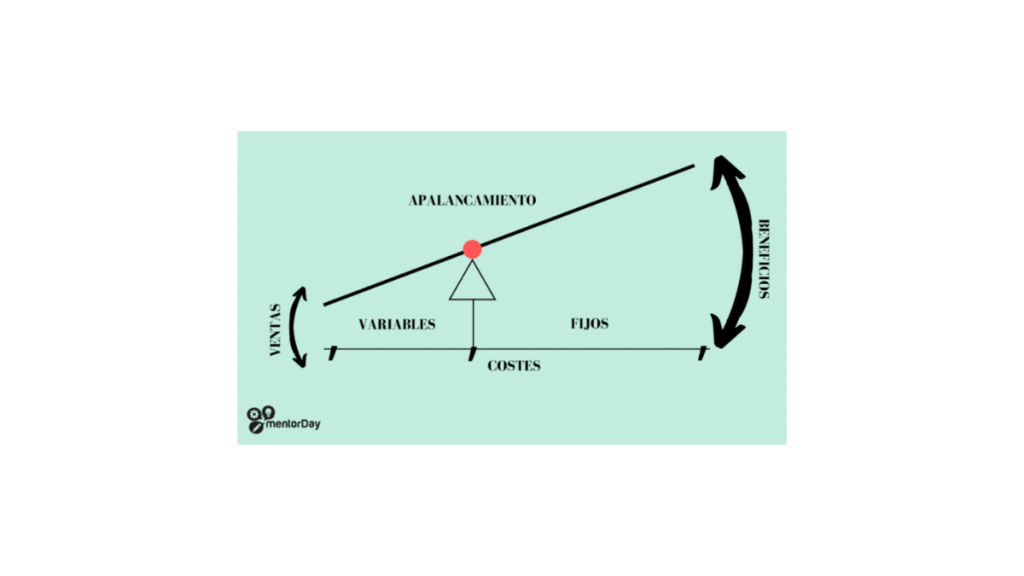

Diz-se que uma empresa é altamente alavancada quando cria uma estrutura de custos com um alto custo FIXO em relação ao custo variável. Esse modelo tem mais risco econômico e também mais lucro quando as vendas aumentam. O startups (ver+) escalável (+) que os investidores estão procurando, eles têm estruturas alavancadas.

HÁ DOIS TIPOS DE ALAVANCAGEM OPERACIONAL E FINANCEIRA

ALAVANCAGEM OPERACIONAL

A alavancagem operacional consiste em ter uma estrutura de custos com mais custos fixos do que custos variáveis, a fim de obter uma lucratividade maior por unidade vendida. Como a quantidade de mercadorias produzidas aumenta, os custos variáveis aumentam em um ritmo mais lento e, portanto, os custos totais (custos variáveis mais custos fixos) aumentam em um ritmo mais lento à medida que aumentamos a produção de mercadorias, resultando em um lucro maior para cada produto vendido. A alavancagem operacional é a relação entre os custos fixos e os custos variáveis. Ele permite que uma empresa reduza os custos totais de produção depois de produzir mais do que uma determinada quantidade. À medida que o volume de vendas da empresa aumenta, cada nova venda contribui menos para os custos fixos e mais para a lucratividade. Portanto, a alavancagem operacional permite que as empresas desfrutem de margens brutas mais altas (preço de venda menos custos variáveis) em cada venda. Podemos saber que uma empresa tem um alto grau de alavancagem operacional se a margem bruta sobre suas vendas for muito alta. Quanto mais custos fixos forem utilizados, maior será a alavancagem operacional.

RISCOS DE ALAVANCAGEM OPERACIONAL:

A alavancagem operacional refere-se à relação entre os custos fixos de uma empresa e seus custos variáveis. É importante para as start-ups porque pode afetar a lucratividade e a capacidade da empresa de lidar com flutuações na receita. Uma empresa com um alto nível de custos fixos terá maior alavancagem operacional, o que significa que uma pequena mudança na receita pode ter um grande impacto nos lucros. Por outro lado, uma empresa com um alto nível de custos variáveis terá uma alavancagem operacional menor, o que significa que a empresa é mais capaz de ajustar seus custos à medida que as receitas mudam.

A alavancagem operacional é calculada como a razão entre os custos fixos e os custos variáveis:

Alavancagem operacional = custos fixos / (receitas - custos variáveis)

Por exemplo, se uma empresa tem custos fixos de $100.000 e custos variáveis de $50.000, e suas receitas são de $200.000, a alavancagem operacional seria de 1,33:1. É importante que uma nova empresa considere seu nível de alavancagem operacional ao tomar decisões sobre custos e preços. Uma empresa com um alto nível de custos fixos deve ter o cuidado de ajustar seus preços para evitar a perda de lucratividade, enquanto uma empresa com um alto nível de custos variáveis deve considerar maneiras de reduzir seus custos fixos para melhorar sua capacidade de lidar com flutuações nas receitas.

Um alto grau de alavancagem operacional tem um risco maior para a empresa. Se ela acabar vendendo menos produtos do que o esperado e tiver que produzir menos produtos do que o previsto, os custos totais e as perdas dessa atividade serão maiores do que se ela tivesse menor alavancagem operacional. Para a business angels (+) Eles gostam de empresas que são mais alavancadas e, portanto, mais arriscadas para o empreendedor.

ALAVANCAGEM FINANCEIRA

A alavancagem financeira é o índice de dívida em relação ao patrimônio líquido de uma empresa. Em outras palavras, refere-se ao montante de dinheiro que uma empresa tomou emprestado em comparação com o montante de dinheiro que investiu por meio de capital próprio ou contribuições de capital. No contexto de um novo empreendimento, a alavancagem pode ser uma ferramenta útil para financiar o crescimento e a expansão dos negócios. Entretanto, ela também pode traz riscos, desde então, O aumento da dívida pode aumentar os juros e os pagamentos da dívida, o que pode afetar a lucratividade e a solvência da empresa.

A alavancagem financeira é calculada como o índice de dívida em relação ao patrimônio líquido:

Alavancagem financeira = Dívida / Capital próprio

Por exemplo, se uma empresa tem uma dívida de $100.000 e um patrimônio líquido de $50.000, a alavancagem financeira seria de 2:1. É importante observar que a alavancagem financeira pode ter um efeito multiplicador sobre o desempenho de uma empresa. Se uma empresa tiver um alto nível de alavancagem, até mesmo pequenas variações nas receitas podem ter um grande impacto nos lucros. Portanto, é importante que uma empresa, ter cuidado ao usar alavancagem financeira e considerar cuidadosamente os possíveis riscos e benefícios antes de tomar decisões financeiras importantes. A alavancagem financeira refere-se ao efeito que o empréstimo tem sobre a lucratividade. Pequenas quantias de dinheiro podem ser usadas para fazer um investimento que se comporta como um investimento muito maior. Há muitas empresas grandes e estáveis que, para rentabilizar o capital de seus sócios, quando vão fazer um novo investimento, recorrem a financiamentos bancários para obter recursos, minimizando os aumentos de capital.

No financiamento de projetos, usa-se muito financiamento externo, o que aumenta os riscos financeiros. Isso só é interessante no caso de se ter uma renda garantida muito constante, o que é complicado para projetos empresariais. Por exemplo, é o que acontece quando se compra opções ou bônus de subscrição: Ao pagar uma pequena quantia (o prêmio), o investidor tem a possibilidade de obter o mesmo resultado que obteria se tivesse comprado ou vendido títulos com um volume de mercado muito maior. Enquanto a opção expira, o investidor pode obter um retorno sobre o dinheiro que ele ainda não teve de pagar para comprar os títulos. Portanto, um investimento em bônus de subscrição, pode ser muito mais lucrativo do que o mesmo investimento no ativo subjacente, se os mercados tiverem um desempenho favorável à sua posição; mas, em contrapartida, o risco aumenta e a possibilidade de perder todo o investimento se o desempenho não for o esperado.

Mais alavancagem significa mais lucratividade, mas também mais risco!

A alavancagem pode aumentar a lucratividade de uma empresa ao permitir que ela use dívidas para financiar suas operações em vez de usar seu próprio capital. No entanto, ela também aumenta o risco da empresa porque, se suas operações não gerarem receita suficiente para cobrir os custos e os juros da dívida, ela poderá ser forçada à falência. Portanto, é importante que as empresas avaliem cuidadosamente o nível de alavancagem que podem administrar sem colocar em risco sua solvência financeira. A alavancagem pode aumentar o risco de uma empresa. Quanto mais alto o nível de alavancagem, maior o valor da dívida da empresa em relação ao seu patrimônio líquido, o que pode aumentar o risco de inadimplência no pagamento da dívida. Se uma empresa tiver um alto nível de alavancagem e suas receitas diminuírem, ela pode não ter caixa suficiente para pagar suas dívidas, o que pode levar à falência. Portanto, o nível de alavancagem deve ser cuidadosamente considerado e gerenciado para equilibrar os benefícios financeiros com os riscos associados.

De que nível de alavancagem os business angels gostam?

Em geral, os business angels, não gostam de investir em startups com alta alavancagem operacional porque isso significa que a empresa tem altos custos fixos e sua lucratividade depende muito do volume de vendas. Isso aumenta o risco para os investidores, pois uma queda nas vendas pode afetar significativamente a lucratividade da empresa e, em última análise, sua capacidade de pagar suas dívidas. Os investidores tendem a preferir empresas com baixos custos fixos e uma estrutura de custos mais flexível que lhes permita se ajustar rapidamente às condições do mercado.

Em geral, os business angels não gostam de investir em startups com muita alavancagem financeira devido ao alto nível de risco que isso representa. A alavancagem financeira aumenta a dívida da empresa e, portanto, seu custo financeiro, o que pode afetar negativamente a lucratividade da empresa. Além disso, se a empresa não conseguir pagar sua dívida, isso pode levar à falência e à perda total do investimento dos investidores. Portanto, os investidores tendem a preferir empresas com uma estrutura financeira saudável e um nível razoável de endividamento que lhes permita crescer e se expandir sem alto risco financeiro.

Que nível de alavancagem é adequado para mim em cada estágio de um novo empreendimento?

Em geral, durante os estágios iniciais do desenvolvimento da empresa, Recomenda-se uma alavancagem baixa ou nula para reduzir o risco financeiro e aumentar a flexibilidade operacional. À medida que a empresa cresce e se estabelece no mercado, pode ser necessário um nível moderado de alavancagem para financiar a expansão e o crescimento. Entretanto, é importante equilibrar o nível de alavancagem com a capacidade da empresa de gerar fluxo de caixa suficiente para cobrir suas obrigações financeiras. Se a empresa prevê um crescimento grande e seguro das vendas, um alto nível de alavancagem é apropriado para aumentar seus lucros. Embora seja verdade que uma maior alavancagem possa aumentar os lucros de uma empresa, ela também implica um risco maior. No caso de uma empresa que prevê um crescimento grande e seguro das vendas, um nível mais alto de alavancagem pode ser apropriado, permitindo que ela aproveite o crescimento esperado sem assumir um risco excessivo caso as vendas não se desenvolvam conforme o esperado.

APLIQUE ESTA DICA AO SEU PROJETO

QUIZZES

- 💻 PRÁTICA com um especialista em o próximo webinar prático.

- 🔎 CONSULTE mais DICAS mais relacionadas com este mesmo tema.

- 📖 AMPLIA seus conhecimentos, baixando este EBOOK y este EBOOK.

PENSE EM VOCÊ

- 🚀 IMPULSA sua empresa no próximo programa de aceleração, ¡reserve seu lugar agora!

- 🥁 PRÁTICA com seu projeto neste prático webinar, ¡inscreva-se para seu lugar!

- 🌐 CONTATO com outros empresários e empresas, ¡cadastre-se e participe da próxima Networking!

PENSAR EM AJUDAR OS OUTROS

- 🤝COLLABORATÓRIO como voluntário: especialista, mentor, inversor, que concede o prêmio, Espalhando a palavra, desafiador, inovando, criando uma DICA...

- 💬 RECOMENDAÇÕES este programa para chegar a mais empresários pelo Google.

- 👉 PARtilhe seu aprendizado!

- 📲 ENVIAR esta DICA 👇

Avalie esta DICA!

Clique nas estrelas para avaliar

Classificação "15" - Média " - Média3.5"

Sem votos ainda, seja o primeiro a votar!

Lamentamos que você não tenha achado útil.

Ajude-nos a melhorar esta DICA!

Deixe-nos um comentário e diga-nos como você poderia melhorar esta DICA

[...] Alavancagem da negociação, particularmente em indústrias com altos custos fixos [...].