DEDUCCIÓN FISCAL PARA BUSINESS ANGEL EN ESPAÑA

Acelera tu empresa con estos consejos de expertos «Deducción fiscal para Business Angel en España». ¡Analiza y descubre esta TIP!

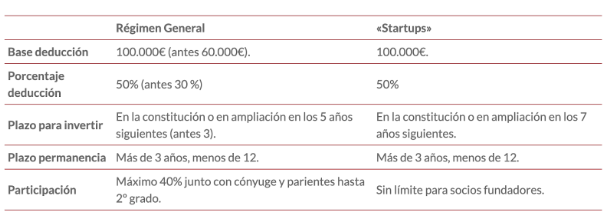

La Ley de Startups (+) aumenta la deducción por inversión en empresa de nueva o reciente creación, incrementando el tipo de deducción del 30 al 50 por ciento y aumentando la base máxima de 60.000 a 100.000 euros. Asimismo, se eleva, con carácter general, de tres a cinco años el plazo para suscribir las acciones o participaciones, a contar desde la constitución de la entidad, y hasta siete para determinadas categorías de empresas emergentes. Además, para los socios fundadores de empresas emergentes, se permite la aplicación de esta deducción con independencia de su porcentaje de participación en el capital social de la entidad.

Se mejora la deducción ya existente en IRPF por “inversión en entidades de nueva o reciente creación”. Y se amplía aún más la misma en el caso de “empresas emergentes”. Esto permite a las personas físicas (business angels y FFF) que opten por participar en una de estas entidades, beneficiarse de una deducción en IRPF. La inversión en “empresas emergentes” o «startups» tendrá un tratamiento más ventajoso al resto.

A continuación, se muestra una comparativa

Requisitos de la startup

ES NECESARIO QUE LA STARTUP HAYA CONSEGUIDO SU CERTIFICADO DE STARTUP INNOVADORA EMITIDO POR ENISA (+):

- Deberá tener personalidad jurídica en forma de S.A., S.L., S.A.L. o S.L.L., siempre no cotizadas.

- No podrá tratarse de una sociedad patrimonial.

- En el periodo impositivo de la inversión, la cifra de fondos propios no podrá superar los 400.000€. Si se tratase de un grupo, este límite se aplicará a todo el conjunto.

- La entidad no podrá realizar la misma actividad que viniese ejerciendo anteriormente con diferente titularidad.

¿Necesito ser un Business Angel profesional?

La norma no añade exigencias subjetivas sobre el perfil de contribuyente que puede optar a este beneficio. Es decir, no es necesario acreditar una dedicación profesional a la inversión o mentorización de emprendedores. Se menciona la posibilidad de que el contribuyente aporte además de capital, conocimientos para el desarrollo de la empresa en la que invierta, pero en todo caso tiene carácter voluntario. Esto abre la puerta a que puedan aplicar el incentivo familiares o amigos (o locos) del emprendedor (ver+ TIP) que aporten capital a su empresa. Todos los requisitos están referidos a la propia inversión.

Esto es lo que dice la ley de startups (pendientes de su desarrollo para que podamos concretar más las medidas). Con efectos desde el 1 de enero de 2023, se introducen las siguientes modificaciones en la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, quedando redactada de la siguiente forma:

SE AÑADE UNA LETRA M) AL APARTADO 2 DEL ARTÍCULO 14, QUEDA REDACTADA DE LA SIGUIENTE FORMA:

«m). Los rendimientos del trabajo en especie derivados de la entrega de acciones o participaciones de una empresa emergente a las que se refiere la Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes, que, cumpliendo los requisitos establecidos en la letra f) del apartado 3 del artículo 42 de esta ley no estén exentos por superar la cuantía prevista en dicho artículo, se imputarán en el período impositivo en el que concurra alguna de las siguientes circunstancias:

- Que el capital de la sociedad sea objeto de admisión a negociación en bolsa de valores o en cualquier sistema multilateral de negociación, español o extranjero.

- Que se produzca la salida del patrimonio del contribuyente de la acción o participación correspondiente.

No obstante, transcurrido el plazo de diez años a contar desde la entrega de las acciones o participaciones sin que se haya producido alguna de las circunstancias señaladas anteriormente, el contribuyente deberá imputar los rendimientos del trabajo a que se refiere esta letra correspondientes a tales acciones o participaciones, en el período impositivo en el que se haya cumplido el referido plazo de diez años».

LA LETRA F) DEL ARTÍCULO 42.3 QUEDA REDACTADA DE LA SIGUIENTE FORMA:

«f). En los términos que reglamentariamente se establezcan, la entrega a los trabajadores en activo, de forma gratuita o por precio inferior al normal de mercado, de acciones o participaciones de la propia empresa o de otras empresas del grupo de sociedades, en la parte que no exceda, para el conjunto de las entregadas a cada trabajador, de 12.000 euros anuales, siempre que la oferta se realice en las mismas condiciones para todos los trabajadores de la empresa, grupo o subgrupos de empresa. La exención prevista en el párrafo anterior será de 50.000 euros anuales en el caso de entrega de acciones o participaciones concedidas a los trabajadores de una empresa emergente a las que se refiere la Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes. En este supuesto, no será necesario que la oferta se realice en las condiciones señaladas en el párrafo anterior, debiendo efectuarse la misma dentro de la política retributiva general de la empresa y contribuir a la participación de los trabajadores en esta última. En el caso de que la entrega de acciones o participaciones sociales a que se refiere este párrafo derive del ejercicio de opciones de compra sobre acciones o participaciones previamente concedidas a los trabajadores por la empresa emergente, los requisitos para la consideración como empresa emergente deberán cumplirse en el momento de la concesión de la opción.»

SE AÑADE UNA NUEVA LETRA G) EN EL NÚMERO 1 DEL APARTADO 1 DEL ARTÍCULO 43, QUEDA REDACTADA DE LA SIGUIENTE FORMA:

«g). En el caso de entrega de acciones o participaciones concedidas a los trabajadores de una empresa emergente a las que se refiere el segundo párrafo de la letra f) del apartado 3 del artículo 42 de esta ley, por el valor de las acciones o participaciones sociales suscritas por un tercero independiente en la última ampliación de capital realizada en el año anterior a aquel en que se entreguen las acciones o participaciones sociales. De no haberse producido la referida ampliación, se valorarán por el valor de mercado que tuvieran las acciones o participaciones sociales en el momento de la entrega al trabajador.»

EL ARTÍCULO 68.1 QUEDA REDACTADO DE LA SIGUIENTE FORMA:

- Deducción por inversión en empresas de nueva o reciente creación:

- Los contribuyentes podrán deducirse el 50 por ciento de las cantidades satisfechas en el período de que se trate por la suscripción de acciones o participaciones en empresas de nueva o reciente creación, cuando se cumpla lo dispuesto en los números 2.º y 3.º de este apartado, pudiendo, además de la aportación temporal al capital, aportar sus conocimientos empresariales o profesionales adecuados para el desarrollo de la entidad en la que invierten, en los términos que establezca el acuerdo de inversión entre el contribuyente y la entidad.

- La base máxima de deducción será de 100.000 euros anuales y estará formada por el valor de adquisición de las acciones o participaciones suscritas.

- No formarán parte de la base de deducción las cantidades satisfechas por la suscripción de acciones o participaciones cuando respecto de tales cantidades el contribuyente practique una deducción establecida por la Comunidad Autónoma en el ejercicio de las competencias previstas en la Ley 22/2009, de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias.

- La entidad cuyas acciones o participaciones se adquieran deberán cumplir los siguientes requisitos:

- Revestir la forma de Sociedad Anónima, Sociedad de Responsabilidad Limitada, Sociedad Anónima Laboral o Sociedad de Responsabilidad Limitada Laboral, en los términos previstos en el texto refundido de la Ley de Sociedades de Capital, aprobado por el Real Decreto Legislativo 1/2010, de 2 de julio, y en la Ley 44/2015, de 14 de octubre, de Sociedades Laborales y Participadas, y no estar admitida a negociación en ningún mercado organizado, tanto mercado regulado como sistemas multilaterales de negociación. Este requisito deberá cumplirse durante todos los años de tenencia de la acción o participación.

- Ejercer una actividad económica que cuente con los medios personales y materiales para el desarrollo de la misma. En particular, no podrá tener por actividad la gestión de un patrimonio mobiliario o inmobiliario a que se refiere el artículo 4.8.dos.a) de la Ley 19/1991, de 6 de junio, del Impuesto sobre el Patrimonio, en ninguno de los períodos impositivos de la entidad concluidos con anterioridad a la transmisión de la participación.

- El importe de la cifra de los fondos propios de la entidad no podrá ser superior a 400.000 euros en el inicio del período impositivo de la misma en que el contribuyente adquiera las acciones o participaciones. Cuando la entidad forme parte de un grupo de sociedades en el sentido del artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas, el importe de los fondos propios se referirá al conjunto de entidades pertenecientes a dicho grupo.

A efectos de aplicar lo dispuesto en el apartado nº1 anterior deberán cumplirse las siguientes condiciones:

- Las acciones o participaciones en la entidad deberán adquirirse por el contribuyente bien en el momento de la constitución de aquella o mediante ampliación de capital (+) efectuada, con carácter general, en los cinco años siguientes a dicha constitución, o en los siete años siguientes a dicha constitución en el caso de empresas emergentes a las que se refiere el apartado 1 del artículo 3 de la Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes, y permanecer en su patrimonio por un plazo superior a tres años e inferior a doce años.

- La participación directa o indirecta del contribuyente, junto con la que posean en la misma entidad su cónyuge o cualquier persona unida al contribuyente por parentesco, en línea recta o colateral, por consanguinidad o afinidad, hasta el segundo grado incluido, no puede ser, durante ningún día de los años naturales de tenencia de la participación, superior al 40 por ciento del capital social de la entidad o de sus derechos de voto. Lo dispuesto en esta letra no resultará de aplicación a los socios fundadores de una empresa emergente a las que se refiere la Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes, entendidos como aquellos que figuren en la escritura pública de constitución de la misma.

- Que no se trate de acciones o participaciones en una entidad a través de la cual se ejerza la misma actividad que se venía ejerciendo anteriormente mediante otra titularidad.

Cuando el contribuyente transmita acciones o participaciones y opte por la aplicación de la exención prevista en el apartado 2 del artículo 38 de esta ley, únicamente formará parte de la base de la deducción correspondiente a las nuevas acciones o participaciones suscritas la parte de la reinversión que exceda del importe total obtenido en la transmisión de aquellas. En ningún caso se podrá practicar deducción por las nuevas acciones o participaciones mientras las cantidades invertidas no superen la citada cuantía.

Para la práctica de la deducción será necesario obtener una certificación expedida por la entidad cuyas acciones o participaciones se hayan adquirido indicando el cumplimiento de los requisitos señalados en el número 2.º anterior en el período impositivo en el que se produjo la adquisición de las mismas.

APLICA ESTE TIP EN TU PROYECTO

QUIZ

¿ESTÁS INTERESADO EN INVERTIR COMO UN BUSINESS ANGEL? (ver EBOOK)

Inscríbete en la Escuela de Business Angels de mentorDay, donde practicarás con todas las herramientas y conceptos para ganar dinero invirtiendo en startups.

¿ERES UNA STARTUP EN BUSCA DE FINANCIACIÓN PRIVADA? (ver+ EBOOK)

Inscríbete en el Programa de Aceleración (+) de mentorDay para poder acceder a un Business Angel participando en el CoInvierte.