DIVERSIFICA TU CARTERA

Acelera tu empresa con estos consejos de expertos que cuenta sobre «Diversifica tu cartera». ¡Analiza y descubre esta TIP!

Invertir en muchas startups es importante para diversificar el riesgo y reducir el impacto de una inversión fallida. Al invertir en una sola empresa, el inversor asume un gran riesgo ya que su inversión depende del éxito de esa empresa en particular. Por otro lado, al invertir en varias startups, un inversor puede minimizar el impacto de una inversión fallida y mejorar la probabilidad de éxito a largo plazo. La diversificación también permite a un inversor explorar una amplia variedad de sectores y tecnologías, lo que puede aumentar su potencial de rentabilidad y aumentar su conocimiento del mercado. La diversificación es esencial para mitigar el riesgo y mejorar la probabilidad de éxito en la inversión en startups. Tal y como explican las principales teorías financieras, la clave para reducir el riesgo es invertir el capital en distintos activos.

Pero además, dentro de la inversión en compañías con alta capacidad de crecimiento, es clave diversificar nuestra cartera teniendo en cuenta:

- Mercados/sectores. Aunque invertir en empresas del mismo sector potencia nuestro conocimiento del mismo, en caso de que se produzca un problema en el mercado, todo nuestro portfolio se vería afectado.

- Añadas. Un concepto tradicionalmente unido al vino. Es recomendable invertir a lo largo de un periodo largo, unos 5 años como mínimo. Es habitual cometer el error de invertir una gran parte de nuestro patrimonio el primer año, cuando menos conocimiento tenemos y donde más riesgo hay de escoger incorrectamente.

- Número. En el sector se suele hablar de que sólo 1 ó 2 de cada 10 inversiones generan rentabilidad, por lo que debemos invertir en suficientes compañías (mínimo 10) para que el riesgo que asumimos esté balanceado. Todas deberían ser compañías que, en un periodo de 5 a 10 años, tengan la capacidad de multiplicar su valor; para cubrir las inversiones fallidas y aún así generar rentabilidad.

Este es uno de los aspectos más importantes a tener en cuenta al invertir en este tipo de empresas: si nos lo jugamos todo a una carta, nuestras probabilidades de perderlo todo son altísimas, por lo que es mejor en ese caso no invertir. Pasa algo parecido con las acciones de compañías cotizadas en los diversos mercados, si invertimos todo en el Banco X y de repente la cotización de Banco X comienza a caer, toda nuestra cartera perderá valor. Mientras que si tuviéramos acciones de varias compañías, el hecho de que la cotización de una caiga no tiene porqué implicar que toda nuestra cartera pierda valor dado que otras acciones pueden subir su cotización.

¿Cuánto dinero debo de inventor en cada startup? ¿Qué parte del patrimonio de un business angel debe de estar invertido en startups?

La cantidad de dinero que debes invertir en cada startup depende de, como tu perfil de inversionista, tu aversión al riesgo, tus objetivos de inversión y tu estrategia de diversificación. En general, se recomienda no invertir más del 10% de tu cartera total en una sola empresa o en un solo sector. La inversión en este tipo de compañías se ubica dentro de la categoría de inversiones de alto riesgo, por lo que conviene destinar una pequeña parte de nuestro patrimonio en función de nuestro perfil de riesgo, como máximo un 10-15 % de su patrimonio invertible, y siempre invirtiendo el dinero que nos podemos permitir perder. Además, hay que tener en cuenta que, del total que hayamos destinado a invertir en este tipo de empresas, hay que reservar una parte significativa del capital para acudir a siguientes ampliaciones de capital y evitar diluirnos, o incluso invertir más en aquellas compañías de nuestra cartera que estén funcionando bien.

Por ejemplo; imaginemos que hemos decidido que queremos invertir 100.000 € en compañías innovadoras de alto potencial, teniendo en cuenta que el capital invertido debería ser una parte pequeña de nuestro patrimonio. De esos 100.000 €, deberíamos invertir 50.000 € (50 %) en al menos 10 operaciones a lo largo de 5 años, y reservarnos otros 50.000 € (50 %) para hacer inversiones de acompañamiento (follow on en argot) sobre las empresas de la cartera.

¿EN QUÉ PLAZO PUEDE RECUPERAR LA INVERSIÓN EN STARTUPS?

Es importante comprender los plazos para obtener rentabilidad en este tipo de inversiones. Dado que al invertir estás comprando participaciones en la sociedad, y los eventos en los que esta se puede vender no son predecibles, la obtención de rentabilidad, si la hubiera, puede tardar años. En el sector se manejan plazos estándar de 5 a 7 años para inversiones en fase semilla, aunque éstos pueden ser inferiores o superiores. Esto implica que, aunque existen muchas empresas potencialmente rentables, a la hora de invertir deberíamos buscar compañías con alto potencial de crecimiento y capaces de generar grandes retornos a la inversión en pocos años.

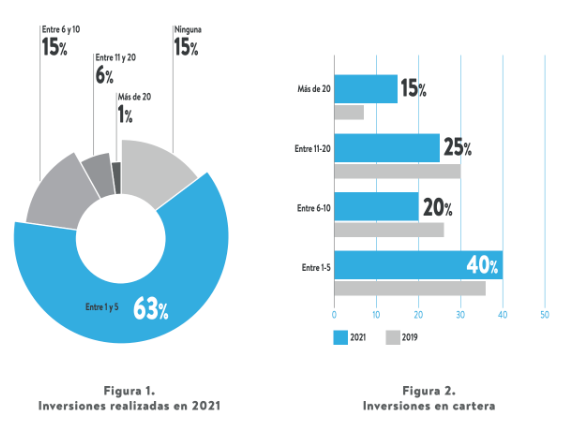

EN CUANTO A LA DIVERSIFICACIÓN DE LAS CARTERAS DE LOS INVERSORES EN ESPAÑA, UTILIZAMOS LOS DATOS DEL ESTUDIO AEBAN-IESE

La entrada de nuevos inversores en el ecosistema, la ralentización de actividad de los que han accedido más recientemente y el incremento de los que tienen más de 20 inversiones, principalmente por la escasez de desinversiones, han marcado la evolución de la cartera viva, dando lugar a carteras con mayor número de startups (ver figura 2). Han aumentado un 8% los encuestados que tienen más de 20 inversiones en cartera y un 4% los que tienen entre una y cinco.

Por el contrario, disminuyen el 11% aquellos que tienen entre seis y 20 inversiones activas. Estos dos elementos apuntarían a una creciente diversificación entre los inversores y una buena progresión para avanzar hacia la madurez y profesionalización del sector. Es importante señalar que el aumento de business angels que tienen entre una y cinco inversiones demuestra el interés creciente por la actividad de inversión por parte de nuevos actores en el ecosistema a pesar de que se ralentice la actividad de los que han entrado más recientemente.

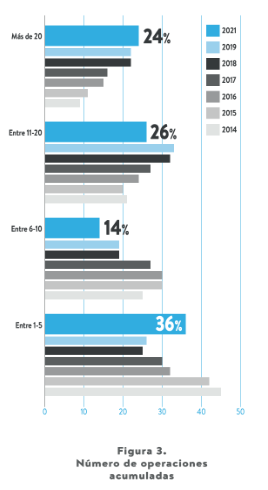

Esta tendencia contribuye por otra parte a la creciente acumulación de experiencia en el sector, lo que se deja ver claramente en la evolución del número de inversiones realizadas por cada inversor desde que empezó su actividad. Los business angels que acumulan más de 20 startups en su cartera han ido aumentando paulatinamente desde 2015 y han pasado del 22% en 2019 al 24% en 2021 (ver figura 3). Esto supone una clara tendencia de consolidación inversora por parte de perfiles que ya tienen trayectoria y siguen apostando por este sector, manteniendo e incrementando carteras cada vez más sólidas, a la vez que pone de manifiesto una ralentización de las desinversiones.

APLICA ESTE TIP EN TU PROYECTO

QUIZ

- 💻 PRACTICA con un experto en el próximo webinar práctico.

- 🔎 CONSULTA más TIPs relacionadas con este mismo tema.

- 📖 AMPLIA tus conocimientos descargando este EBOOK.

PIENSA EN TI

- 🚀 IMPULSA tu empresa en el próximo programa de aceleración, ¡reserva tu plaza ya!

- 🥁 PRACTICA con tu proyecto en este webinar práctico, ¡solicita tu plaza!.

- 🌐 CONTACTA con otros emprendedores y empresas, ¡inscríbete y participa en el próximo Networking!

PIENSA EN AYUDAR A LOS DEMÁS

- 🤝COLABORA como voluntario: experto, mentor, inversor, premiando, difundiendo, retando, innovando, creando una TIP…

- 💬 RECOMIENDA este programa para que llegue a más emprendedores por Google.

- 👉 ¡COMPARTE tu aprendizaje!

- 📲 REENVÍA esta TIP 👇