VENTAJAS FISCALES E INCENTIVOS PARA INVERSORES EN TENERIFE

Acelera tu empresa con estos consejos sobre «Ventajas fiscales e incentivos para inversores en Tenerife». ¡Analiza y descubre esta TIP!

Desde su incorporación al Reino de Castilla, Canarias ha contado con un tratamiento económico y fiscal diferenciado del resto del territorio español. La lejanía de Europa, su fragmentación insular y la escasez de recursos naturales constituyen un hecho diferencial evidente que justifican unos derechos que bajo diferentes modalidades se mantienen hasta hoy.

Desde las décadas de los puertos francos, Canarias evolucionó hacia nuevas fórmulas plasmadas en el llamado Régimen Económico y Fiscal de Canarias vigente desde 1972. Con la llegada de la democracia, la nueva Constitución, reconoce el régimen especial para las islas.

Con la incorporación de España a la Comunidad Europea, el Parlamento Canario solicitó una mayor integración aunque manteniendo una menor presión fiscal que en el resto de España, pero adoptando la legislación aduanera comunitaria y una fiscalidad indirecta acorde con las exigencias europeas que permitieran la financiación de las haciendas locales.

Tenerife ofrece un enclave único para trabajar y vivir. Un lugar donde vale la pena invertir y hacer negocios que redundan en beneficio de quien decide instalarse en la isla. Quien quiera poner en marcha sus ideas, proyectos y negocios en Tenerife, encontrará, no solamente, un lugar donde alcanzar el éxito profesional sino un sitio ideal donde vivir y mejorar su calidad de vida.

Establecer una empresa en Tenerife, es sencillo, existiendo una amplia gama de posibilidades capaces de responder a las necesidades particulares de los diferentes tipos de inversores de deseen operar en y desde la isla.

Las instituciones en Canarias:

Tenerife es una de las dos islas denominadas capitalinas que conforman la Comunidad Autónoma de Canarias. Esta comunidad autónoma forma parte a su vez del Reino de España. Merced a su condición de territorio insular y ultraperiférico.

Las Islas Canarias gozan de un status específico dentro de la Comunidad Europea, que, entre otras cosas, permite un tratamiento fiscal diferenciado para inversores procedentes del exterior que ponen en marcha empresas en Canarias.

Los órganos políticos canarios son los siguientes:

Gobierno de la Comunidad Autónoma de Canarias:

El Archipiélago Canario se rige por, el denominado, estatuto de autonomía, y su máxima entidad es el gobierno autónomo de Canarias.

Consta de un Presidente, un Vicepresidente y una serie de consejeros con responsabilidades en diferentes áreas de gobierno. La capitalidad de Canarias es compartida entre las ciudades de Santa Cruz de Tenerife y Las Palmas de Gran Canaria.

El Parlamento de Canarias:

Es el órgano legislativo propio de la Comunidad y su sede se encuentra en Santa Cruz de Tenerife.

El Cabildo Insular

El Cabildo es una entidad administrativa propia de las Islas Canarias. Cada una de las islas tiene su propio Cabildo y su cometido es asumir el Gobierno de cada una de las islas.

Por tanto, el Cabildo de Tenerife tiene atribuidas competencias propias de gobierno sobre la isla de Tenerife. Ostenta también competencias delegadas por el gobierno autónomo.

Su máximo representante es el Presidente acompañado de una serie de consejeros.

Delegación del Gobierno:

Se ocupa representar al gobierno español y de coordinar las actividades entre dicho gobierno y los organismos canarios.

La sede de la Delegación del Gobierno se encuentra en Las Palmas de Gran Canaria con una subdelegación en cada una de las ciudades capitalinas.

Consejo Consultivo de Canarias

En la ciudad de San Cristóbal de la Laguna se encuentra la sede del Consejo Consultivo de Canarias que cumple, de conformidad con nuestro Estatuto de Autonomía, con la genérica función de velar por la adecuación a la Constitución y al Estatuto de Autonomía de los Proyectos y Proposiciones de Ley, y con la finalidad de que el sometimiento de la Administración pública a los fines que la justifican sea pleno en los asuntos y términos que dispone nuestra Ley constitutiva, Ley 5/2002, de 3 de junio.

Fiscalidad:

Tenerife ofrece importantes ventajas fiscales dentro del contexto económico español y europeo. Su sistema económico y fiscal diferenciado, incluido de forma permanente en el marco legal de la Unión Europea, garantiza unas condiciones excepcionales para la inversión y el comercio.

El Régimen Económico y Fiscal de de Canarias (REF), renovado para el periodo 2014-2020, incluye entre otras ventajas:

Zona Especial Canaria (ZEC):

La Zona Especial Canaria (ZEC) es una zona de baja tributación que se crea en el marco del Régimen Económico y Fiscal (REF) de Canarias, con la finalidad de promover el desarrollo económico y social del Archipiélago y diversificar su estructura productiva.

La ZEC fue autorizada por la Comisión Europea (CE) en el mes de enero de 2000 y está regulada por la Ley 19/94 de 6 de julio de 1994 y en ella pueden instalarse todas aquellas entidades y sucursales que pretendan desarrollar una actividad industrial, comercial o de servicios, encuadradas dentro de un listado de actividades permitidas.

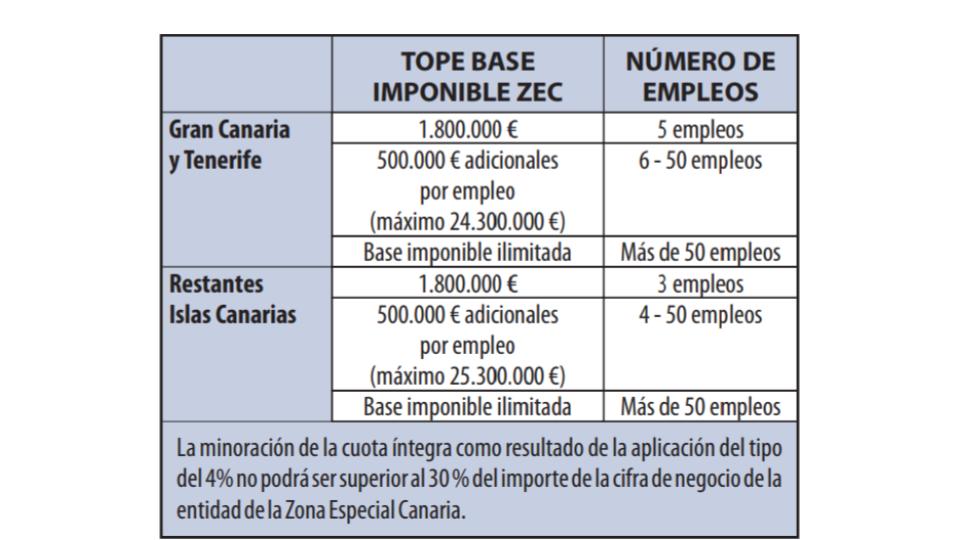

Tipo impositivo reducido que se aplica en la zona ZEC es del 4% respecto al Impuesto sobre Sociedades, frente al 25% nacional o al 20,94% de media en la Unión Europea.

Exención del impuesto sobre la renta de los no residentes:

- En relación a los dividendos por filiales Entidades ZEC a sus sociedades matrices residentes en otro país así como los intereses y demás rendimientos obtenidos por la cesión a terceros de capitales propios y las ganancias patrimoniales derivadas de bienes muebles obtenidas sin mediación de establecimiento permanente quedarán exentos de retención.

- Esta exención se aplica a las rentas obtenidas por residentes en cualquier estado cuando tales rentas sean satisfechas por una entidad ZEC y procedan de operaciones realizadas material y efectivamente en el ámbito geográfico de la ZEC.

- Sin embargo, no se aplicarán estas exenciones cuando las rentas sean obtenidas a través de países o territorios con los que no exista un efectivo intercambio de información tributaria ni cuando la sociedad matriz tenga su residencia fiscal en uno de esos países o territorios.

Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados:

Las entidades ZEC estarán exentas de tributación por este impuesto en los siguientes casos:

- La adquisición de bienes y derechos destinados al desarrollo de la actividad en la entidad ZEC en el ámbito geográfico de la ZEC.

- Las operaciones societarias realizadas por las entidades ZEC, salvo su disolución.

- Los actos jurídicos documentados vinculados a las operaciones realizadas por dichas entidades en el ámbito geográfico de la ZEC.

En el régimen de la ZEC estarán exentas de tributación por el IGIC las entregas de bienes y prestaciones de servicios realizadas por las Entidades ZEC entre sí, así como las importaciones de bienes realizadas por las mismas.

Compatibilidad con otros incentivos fiscales del REF

Con el límite de la normativa comunitaria en materia de acumulación de ayudas y bajo ciertas condiciones, las ventajas fiscales de la ZEC son compatibles con otros incentivos fiscales del REF como la Reserva para Inversiones, la Deducción por Inversiones y las Zonas Francas.

Cómo obtener autorización para instalarse en la zona ZEC

Los inversores que deseen instalarse en la ZEC deberán obtener la autorización previa del Consejo Rector del Consorcio de la ZEC para convertirse en Entidad ZEC.

El procedimiento es sencillo y se inicia mediante la presentación de una Solicitud de autorización previa a la inscripción en el Registro Oficial de Entidades ZEC (ROEZEC), una Memoria descriptiva de las actividades económicas a desarrollar junto con unos documentos a aportar.

Una vez obtenida la autorización previa, que debe otorgarse en el plazo máximo de dos meses, la entidad podrá inscribirse en el ROEZEC presentando el Código de Identificación Fiscal (CIF), la copia simple del documento acreditativo de su constitución presentado ante el Registro Mercantil, y la solicitud de inscripción en el ROEZEC.

Los requisitos necesarios para instalarse en la zona ZEC son:

- Ser una entidad o sucursal de nueva creación con domicilio y sede de dirección efectiva en el ámbito geográfico de la ZEC.

- Al menos uno de los administradores deberá residir en Canarias.

- Realizar una inversión mínima de 100.000€ (para las islas de Tenerife y Gran Canaria) o de 50.000€ (en el caso de La Gomera, El Hierro, La Palma, Fuerteventura o Lanzarote) en activos fijos afectos a la actividad, dentro de los 2 primeros años desde el momento de su inscripción.

- Crear, al menos, 5 o 3 puestos de trabajo según se trate de las islas capitalinas o no, dentro de los 6 meses siguientes al momento de la inscripción y mantener este promedio durante los años que esté adscrita a la ZEC.

- Que su objeto social esté dentro de las actividades permitidas en el marco de la ZEC.

Impuesto General Indirecto de la Islas Canarias:

Es un impuesto en gran medida basado en el IVA, con un tipo general del 7%.

Reservas para Inversiones en Canarias (RIC):

Bonificación de hasta un 90% del beneficio no distribuido.

Zona Franca de Tenerife:

Espacio acotado para el almacenamiento, manipulación o transformación de mercancía, independientemente del origen, destino, cantidad o naturaleza.

Ofrece ventajas en cuanto a tramitación administrativa, aranceles e impuestos, totalmente compatibles con otros incentivos como los de la Zona Especial Canaria (ZEC) o la Reserva para Inversiones en Canarias (RIC).

Incentivos a la inversión en Tenerife:

La inversión en Tenerife es atractiva no solamente por la condiciones de calidad de vida, clima o entrono económico dinámico. Lo es además por ser un destino que da facilidades a la creación y desarrollo de empresas con ayudas y subvenciones estructuradas den diferentes áreas, entre las que destacan:

Incentivos regionales:

La Sociedad para el Desarrollo Económico de Canarias (SODECAN), se implica activamente en la financiación de proyectos empresariales viables e innovadores en Tenerife.

El 3 de diciembre de 2018 se aprobó mediante Acuerdo del Gobierno de Canarias la creación del FONDO CANARIAS FINANCIA, como medio, para dotar de recursos a los diferentes instrumentos financieros previstos en el Programa Operativo FEDER de Canarias 2014-2020. En el mismo Acuerdo se designa a SODECAN como Gestor del Fondo.

El Acuerdo de Financiación entre el Gobierno de Canarias y SODECAN se firmó el 26 de diciembre de 2018.

Los instrumentos financieros en marcha hasta 2023 pretenden atender los problemas existentes en la Comunidad Autónoma de Canarias en cuanto al acceso a la financiación del emprendimiento; de proyectos de innovación, investigación y desarrollo promovidos por empresas; y de proyectos relacionados con el ahorro y la eficiencia energética, así como la introducción de energías renovables en las pymes.

Deducción del 45% a la I+D+I:

Fomenta el desarrollo de nuevas actividades de I+D por parte de empresas de capital extranjero que se encuentren ya implantadas o con previsión de instalarse en España.

En el sector audiovisual:

El REF canario aumenta en 20 puntos porcentuales las deducciones de la Ley del Impuesto de Sociedades (2, 3, 5 y 6) para las producciones audiovisuales y un 80% los límites.

Por tanto, en Canarias, el incentivo para producciones extranjeras y españolas pasa del 30-25% de deducción al 50%-45% de deducción y en algunos casos aumenta al 54% de deducción al primer millón de euros. Ambos incentivos cuentan con un límite de 18 millones de euros de devolución.

Además, las obras audiovisuales, excepto la publicidad, que se realicen a través de service de producción, pueden optar al 0% de IGIC y sin IVA.

- Real Decreto-ley 15/2014, de 19 de diciembre, de modificación del Régimen Económico y Fiscal de Canarias

- Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades

- Ley 3/2017, de 27 de junio, de Presupuestos Generales del EStado para el año 2017

- Ley 8/2018, de 5 de noviembre, de modificación del Régimen Económico y Fiscal de Canarias.

- Real Decreto-ley 26/2018, de 28 de diciembre, por el que se aprueban medidas de urgencia sobre la creación artística y la cinematográfica.

- Real Decreto-ley 17/2020, de 5 de mayo, por el que se aprueban medidas de apoyo al sector cultural y de carácter tributario para hacer frente al impacto económico y social del COVID-2019.

Subvenciones a la creación de empleo:

En particular a la contratación de personas en situación de desempleo y de aquellos colectivo con mayores dificultades para la inserción laboral.

Bienes corporales:

Bonificación de hasta un 50% de la cuota íntegra correspondiente a los rendimientos derivados de la venta de bienes corporales producidos en Canarias.

Patent box:

España fue uno de los primeros países en poner en marcha un mecanismo para promocionar la venta o explotación comercial de patentes y cualquier forma de intangible.

Fondo tecnológico ICEX Invest in Spain.

Fomenta el desarrollo de nuevas actividades de I+D por parte de empresas de capital extranjero que se encuentren ya implantadas o con previsión de instalarse en España.

Internacionalización:

Más allá de las ayudas y servicios del ICEX y Proexca, existen deducciones especiales para entidades domiciliadas en Canarias que realizan inversiones en territorios de África Occidental y que realizan gastos de promoción y publicidad, lanzamiento de productos, apertura y prospección de mercados en el extranjero, y asistencia a ferias o eventos de similar índole.

Cámara de Comercio:

La Cámara de Comercio, Industria, Servicios y Navegación de Santa Cruz de Tenerife es un instrumento diferencial a la hora de abordar desde Tenerife mercados en América Latina y, especialmente, en África.

APLICA ESTE TIP EN TU PROYECTO

.

- 💻 PRACTICA con un experto en el próximo webinar práctico.

- 🔎 CONSULTA más TIPs relacionadas con este mismo tema.

- 📖 AMPLIA tus conocimientos descargando este EBOOK.

PIENSA EN TI

- 🚀 IMPULSA tu empresa en el próximo programa de aceleración, ¡reserva tu plaza ya!

- 🥁 PRACTICA con tu proyecto en este webinar práctico, ¡solicita tu plaza!.

- 🌐 CONTACTA con otros emprendedores y empresas, ¡inscríbete y participa en el próximo Networking!

PIENSA EN AYUDAR A LOS DEMÁS

- 🤝COLABORA como voluntario: experto, mentor, inversor, premiando, difundiendo, retando, innovando, creando una TIP…

- 💬 RECOMIENDA este programa para que llegue a más emprendedores por Google.

- 👉 ¡COMPARTE tu aprendizaje!

- 📲 REENVÍA esta TIP 👇