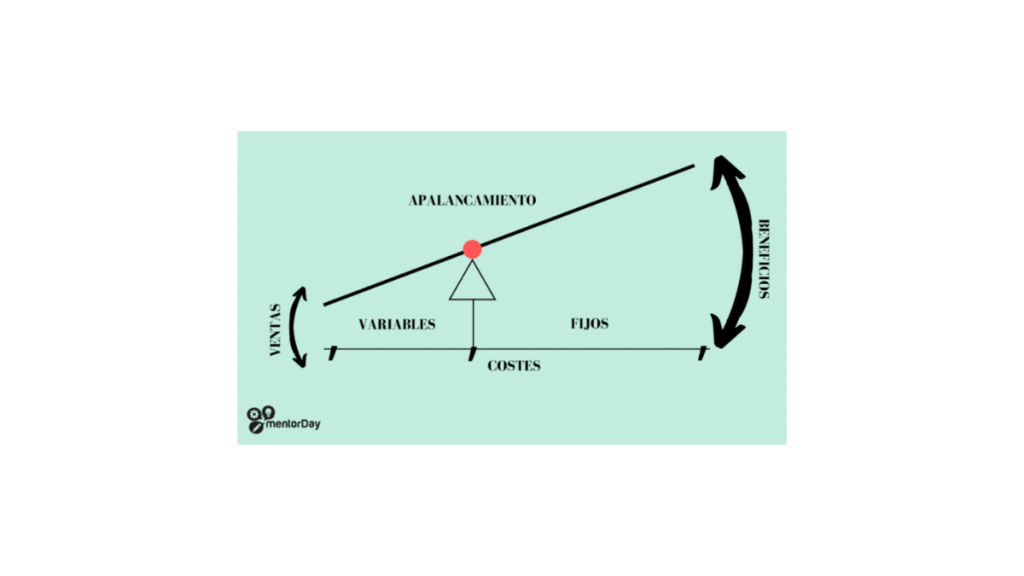

Se dice que una empresa tiene un apalancamiento alto cuando se crea una estructura de costes con mucho coste FIJO respecto al variable. Este modelo tiene más riesgo económico y, también, más beneficio cuando se incrementan las ventas. Las startups (ver+) escalables (+) que buscan los inversores, llevan estructuras apalancadas.

HAY DOS TIPOS DE APALANCAMIENTO OPERATIVO Y FINANCIERO

APALANCAMIENTO OPERATIVO

El apalancamiento operativo consiste en tener una estructura de costes con más fijos que variables, para obtener una mayor rentabilidad por unidad vendida. Dado que al aumentar la cantidad de bienes producidos los costes variables aumentarán a un menor ritmo y, con ello también, los costes totales (costes variables más costes fijos) aumentarán a un ritmo más lento, según vayamos aumentando la producción de bienes, resultando en un mayor beneficio por cada producto vendido. Se conoce por «apalancamiento operativo» la relación entre costes fijos y costes variables. Gracias a él, un negocio logra reducir los costes totales de producción una vez haya producido más de una determinada cantidad. A medida que el volumen de ventas en la empresa aumenta, cada nueva venta contribuye menos a los costes fijos y más a la rentabilidad. Por tanto, el apalancamiento operativo permite a las empresas gozar de un mayor margen bruto (precio de venta menos costos variables) en cada venta. Podemos saber que una empresa tiene un alto grado de apalancamiento operativo si el margen bruto de sus ventas es muy elevado. Cuantos más costes fijos se utilicen, mayor será el apalancamiento operativo.

RIESGOS DEL APALANCAMIENTO OPERATIVO:

El apalancamiento operativo se refiere a la relación entre los costos fijos y los costos variables de una empresa. Es importante para las nuevas empresas porque puede afectar la rentabilidad y la capacidad de la empresa para hacer frente a las fluctuaciones en los ingresos. Una empresa con un alto nivel de costos fijos tendrá un mayor apalancamiento operativo, lo que significa que un pequeño cambio en los ingresos puede tener un gran impacto en las ganancias. Por otro lado, una empresa con un alto nivel de costos variables tendrá un menor apalancamiento operativo, lo que significa que la empresa es más capaz de ajustar sus costos a medida que cambian los ingresos.

El apalancamiento operativo se calcula como la relación entre los costos fijos y los costos variables:

Apalancamiento operativo = Costos fijos / (Ingresos – Costos variables)

Por ejemplo, si una empresa tiene costos fijos de $100,000 y costos variables de $50,000, y sus ingresos son de $200,000, el apalancamiento operativo sería de 1.33:1. Es importante que una nueva empresa tenga en cuenta su nivel de apalancamiento operativo al tomar decisiones de costos y fijación de precios. Una empresa con un alto nivel de costos fijos debe ser cuidadosa al ajustar sus precios para evitar perder rentabilidad, mientras que una empresa con un alto nivel de costos variables debe considerar formas de reducir sus costos fijos para mejorar su capacidad para hacer frente a las fluctuaciones en los ingresos.

Un alto grado de apalancamiento operativo tiene un mayor riesgo para la empresa. Si al final la venta de bienes es menor de la esperada y debe producir menos productos de los que había pronosticado que iban a ser necesarios para superar el umbral de rentabilidad o break even, los costes totales y las pérdidas derivadas de esa actividad serán mayores que si hubiera tenido un menor grado de apalancamiento operativo. A los business angels (+) les gustan las empresas más apalancadas y, por tanto, con más riesgo para el emprendedor.

APALANCAMIENTO FINANCIERO

El apalancamiento financiero es la relación entre la deuda y el capital propio de una empresa. En otras palabras, se refiere a la cantidad de dinero que una empresa ha tomado prestado en comparación con la cantidad de dinero que ha invertido a través de acciones o aportaciones de capital. En el contexto de una nueva empresa, el apalancamiento puede ser una herramienta útil para financiar el crecimiento y expandir el negocio. Sin embargo, también conlleva riesgos, ya que, el aumento de la deuda puede aumentar los intereses y los pagos de deuda, lo que puede afectar la rentabilidad y la solvencia de la empresa.

El apalancamiento financiero se calcula como la relación entre la deuda y el capital propio:

Apalancamiento financiero = Deuda / Capital propio

Por ejemplo, si una empresa tiene una deuda de $100,000 y un capital propio de $50,000, el apalancamiento financiero sería de 2:1. Es importante tener en cuenta que el apalancamiento financiero puede tener un efecto multiplicador en los resultados de una empresa. Si una empresa tiene un alto nivel de apalancamiento, incluso pequeñas variaciones en los ingresos pueden tener un gran impacto en las ganancias. Por lo tanto, es importante que, una empresa, sea cuidadosa al utilizar el apalancamiento financiero y considerar cuidadosamente los riesgos y beneficios potenciales antes de tomar decisiones de financiación importantes. El apalancamiento financiero se refiere al efecto que el endeudamiento tiene sobre la rentabilidad. Con pequeñas cantidades de dinero puede realizarse una inversión que se comporta como otra de un volumen muy superior. Hay muchas empresas grandes y estables que para rentabilizar el capital de sus socios, cuando van a realizar una nueva inversión acuden a la financiación bancaria para financiar minimizando las ampliaciones de capitales.

En los «project finance» se utiliza mucha financiación ajena, aumentando los riesgos financieros. Sólo interesa en el caso de tener ingresos asegurados muy constantes, lo que es complicado en los proyectos de los emprendedores. Por ejemplo, es lo que ocurre al adquirir opciones o warrants: pagando una pequeña cantidad (la prima), el inversor tiene la posibilidad de obtener el mismo resultado que si hubiera comprado o vendido valores cuyo volumen de mercado es mucho mayor. Mientras llega el vencimiento de la opción, el inversor puede obtener rentabilidad del dinero que aún no ha tenido que desembolsar para la adquisición de los valores. Así, una inversión en warrants, puede ser mucho más rentable que la misma inversión en el subyacente, si los mercados evolucionan favorablemente a su posición; pero, a cambio, aumenta el riesgo, y la posibilidad de perder toda la inversión si la evolución no es la esperada.

¡Cuidado más apalancamiento supone más rentabilidad pero también más riesgo!

El apalancamiento puede aumentar la rentabilidad de una empresa al permitirle utilizar deuda para financiar sus operaciones en lugar de utilizar su propio capital. Sin embargo, también aumenta el riesgo de la empresa ya que si sus operaciones no generan suficientes ingresos para cubrir los costos y los intereses de la deuda, puede verse obligada a declararse en quiebra. Por lo tanto, es importante que las empresas evalúen cuidadosamente el nivel de apalancamiento que pueden manejar sin poner en riesgo su solvencia financiera. El apalancamiento puede aumentar el riesgo de una empresa. Cuanto mayor es el nivel de apalancamiento, mayor es la cantidad de deuda que tiene la empresa en relación con su capital propio, lo que puede aumentar el riesgo de incumplimiento en el pago de la deuda. Si una empresa tiene un alto nivel de apalancamiento y sus ingresos disminuyen, es posible que no tenga suficiente efectivo para pagar sus deudas, lo que puede llevar a la quiebra. Por lo tanto, el nivel de apalancamiento debe ser cuidadosamente considerado y gestionado para equilibrar los beneficios financieros con los riesgos asociados.

¿Qué nivel de apalancamiento gusta a los business angels?

En general, a los business angels, no les gusta invertir en startups con mucho apalancamiento operativo porque significa que la empresa tiene altos costos fijos y que su rentabilidad depende en gran medida del volumen de ventas. Esto aumenta el riesgo para los inversores, ya que una disminución en las ventas podría afectar significativamente la rentabilidad de la empresa y, en última instancia, su capacidad para pagar sus deudas. Los inversores suelen preferir empresas con bajos costos fijos y una estructura de costos más flexible que les permita ajustarse rápidamente a las condiciones del mercado.

A los business angels generalmente no les gusta invertir en startups con mucho apalancamiento financiero debido al alto nivel de riesgo que esto representa. El apalancamiento financiero aumenta la deuda de la empresa y, por lo tanto, su costo financiero, lo que puede afectar negativamente la rentabilidad de la empresa. Además, si la empresa no puede pagar su deuda, esto puede conducir a una quiebra y a la pérdida total de la inversión de los inversores. Por lo tanto, los inversores suelen preferir empresas con una estructura financiera saludable y un nivel de deuda razonable que les permita crecer y expandirse sin correr un alto riesgo financiero.

¿Qué nivel de apalancamiento me conviene en cada fase de avance de una nueva empresa?

En general, durante las primeras etapas de desarrollo de la empresa, se recomienda mantener un nivel de apalancamiento bajo o nulo para reducir el riesgo financiero y aumentar la flexibilidad operativa. A medida que la empresa crece y se consolida en el mercado, es posible que se requiera un nivel moderado de apalancamiento para financiar la expansión y el crecimiento. Sin embargo, es importante equilibrar el nivel de apalancamiento con la capacidad de la empresa para generar suficiente flujo de efectivo para cubrir sus obligaciones financieras. Si la empresa prevé un crecimiento grande y seguro de sus ventas le conviene un nivel de apalancamiento grande para aumentar sus beneficios. Si bien es cierto que un mayor nivel de apalancamiento puede aumentar los beneficios de una empresa, también implica un mayor riesgo. En el caso de una empresa que prevé un crecimiento grande y seguro de sus ventas, podría ser conveniente un nivel de apalancamiento mayor, que le permita aprovechar el crecimiento previsto sin asumir un riesgo excesivo en caso de que las ventas no se desarrollen como se espera.

[…] Apalancamiento de negociación, particularmente en industrias con altos costos fijos […]