Tabla de contenidos

La financiación bancaria es un componente crucial para las empresas de impacto y sostenibles, ya que les permite acceder a los recursos necesarios para crecer y desarrollar sus proyectos con un enfoque social y ambiental. A continuación, se explica ampliamente cómo funciona este tipo de financiación en estas empresas, sus características, desafíos y oportunidades.

Características de la Financiación Bancaria en Empresas de Impacto

Instrumentos Financieros para Empresas Sostenibles

La financiación sostenible es fundamental para impulsar proyectos que generen un impacto positivo en el medio ambiente y la sociedad. Las instituciones financieras han desarrollado una variedad de instrumentos financieros para apoyar a empresas que buscan ser sostenibles. A continuación, te explicamos los principales instrumentos disponibles:

1. Bonos Verdes

Definición: Los bonos verdes son instrumentos financieros emitidos por empresas, gobiernos o instituciones financieras para financiar proyectos que generen beneficios ambientales.

Proyectos Financiables: Energías renovables, eficiencia energética, transporte sostenible, gestión de residuos, tratamiento de agua, y conservación de la biodiversidad.

Ventajas: Mejora de la reputación, atracción de inversores interesados en sostenibilidad, y financiamiento a largo plazo.

2. Préstamos Verdes

Definición: Préstamos otorgados específicamente para financiar proyectos con beneficios ambientales.

Proyectos Financiables: Renovación energética de edificios, adquisición de vehículos eléctricos, proyectos de energía renovable, y otras iniciativas sostenibles.

Ventajas: Condiciones favorables en términos de tasas de interés y plazos de pago.

3. Microcréditos

Definición: Pequeños préstamos otorgados a emprendedores y pequeñas empresas que no tienen acceso a los servicios bancarios tradicionales.

Proyectos Financiables: Capital de trabajo, pequeñas inversiones en tecnología sostenible, y proyectos comunitarios.

Ventajas: Accesibilidad, eliminación de requisitos de garantía, y apoyo al emprendimiento en comunidades vulnerables.

4. Líneas de Crédito para Empresas Sostenibles

Definición: Facilidades de crédito otorgadas a empresas para financiar necesidades de capital de trabajo o proyectos específicos que promuevan la sostenibilidad.

Proyectos Financiables: Compra de insumos sostenibles, expansión de operaciones verdes, y mejora de la infraestructura sostenible.

Ventajas: Flexibilidad en el uso de los fondos y acceso rápido al capital.

5. Crédito Comercial para Empresas Sostenibles

Definición: Financiamiento otorgado para la compra de bienes y servicios, que permite a las empresas pagar a sus proveedores en plazos extendidos.

Proyectos Financiables: Compra de productos ecológicos, inversión en tecnología sostenible, y mejora de procesos productivos sostenibles.

Ventajas: Mejora del flujo de caja y relaciones comerciales más sólidas.

6. Factoring para Empresas Sostenibles

Definición: Una herramienta financiera que permite a las empresas vender sus cuentas por cobrar a una entidad financiera a cambio de liquidez inmediata.

Proyectos Financiables: Proyectos sostenibles que necesitan liquidez rápida para operaciones diarias o inversiones.

Ventajas: Mejora de la liquidez y reducción del riesgo de crédito.

7. Líneas de Crédito Sostenibles

Definición: Créditos flexibles que se otorgan a empresas con el propósito específico de financiar proyectos sostenibles.

Proyectos Financiables: Iniciativas de reducción de emisiones, mejoras en eficiencia energética, y proyectos de sostenibilidad en la cadena de suministro.

Ventajas: Tasas de interés reducidas y condiciones adaptadas a proyectos sostenibles.

Conclusión

Estos instrumentos financieros son fundamentales para apoyar a las empresas en su transición hacia modelos de negocio más sostenibles. Las entidades financieras, al ofrecer productos especializados, no solo contribuyen al desarrollo sostenible, sino que también fortalecen su compromiso con la responsabilidad social y ambiental.

Existen generalmente tres principales clases de ofertas de financiación sostenible:

Finalista:

dirigida a proyectos elegibles; financiación ligada a un proyecto empresarial o inversión sostenible, medioambiental o social. Las entidades financieras tienden a elaborar un listado con finalidades/destinos específicos elegibles para la financiación sostenible. El listado se elabora generalmente a partir de la taxonomía europea, marco de bonos verdes, los fondos NextGenUE y las líneas de financiación sostenible del Banco Europeo de Inversiones (BEI).

Propósito general:

financiación a la entidad supeditada al cumplimiento de unos indicadores de sostenibilidad, pero sin estar sujeta a un uso específico. Los indicadores (KPIs) se evalúan anualmente. En el caso de la banca ética y microfinanzas, este tipo de préstamos de propósito general está supeditado a la naturaleza y objetivos de impacto social de la propia actividad de la pyme u organización de la economía social.

Financiacion

De manera incipiente algunas entidades financieras ofrecen financiación de papel comercial a corto plazo con condiciones ventajosas si se cumplen criterios de sostenibilidad. Es el caso del confirming sostenible, en el cual algunas grandes empresas que tienen la necesidad de incorporar la sostenibilidad dentro de su cadena de valor, formada principalmente por pymes, negocian con sus bancos condiciones especiales para el descuento del papel comercial confirmado para las pymes de su cadena de valor que cumplan los indicadores de sostenibilidad requeridos.

Requisitos de Garantías:

- Garantías Reales: Como hipotecas sobre propiedades o prenda sobre equipos, que aseguran el préstamo en caso de incumplimiento.

- Garantías Personales: A menudo se requiere que los propietarios o socios principales firmen garantías personales, comprometiéndose a pagar el préstamo si la empresa no puede hacerlo.

- Faltas de Garantías: La falta de garantías adecuadas es una de las principales razones para la denegación de préstamos bancarios a empresas de impacto, especialmente aquellas en sectores de servicios con pocos activos tangibles.

Criterios y requisitos de sostenibilidad solicitados a las pymes.

Los criterios solicitados a las pymes varían en función del tipo de financiación. En los casos de la financiación finalista, es decir, dirigida a proyectos elegibles de carácter medioambiental o social, las entidades financieras requieren de las pymes la presentación de alguna factura proforma que valide el destino de los fondos y la elegibilidad por tanto del proyecto. También se puede solicitar una memoria técnica del proyecto. En ocasiones, se analiza si cumple con los criterios taxonómicos en cuanto a la elegibilidad y alineación: destino y criterios técnicos de impacto en el medio ambiente, como, por ejemplo, reducción CO2 y ratios o certificados de eficiencia en el consumo o ahorro energético, etiqueta del vehículo, etc.

Después de la firma del contrato se requieren las facturas que prueban el destino final de los fondos y mediante un cotejo de facturas se estudia la trazabilidad de los fondos. En caso de que no se haya cumplido con el destino declarado, se procedería a la cancelación anticipada del contrato. Algunas entidades piden también en el período postcontractual, métricas de impacto de relevancia para el proyecto o actividad elegible, como, por ejemplo, emisiones evitadas por utilizar movilidad sostenible, número de pasajeros beneficiados, certificados de eficiencia energética, certificados de edificación técnica, CO2 equivalente por m2 del edificio. En el caso de algunos sectores específicos, como el de cooperativas agrícolas, se les pide un reporting de indicadores adaptados al sector. En los casos de las financiaciones de propósito general ligadas al cumplimiento de indicadores de sostenibilidad, se realiza un seguimiento de los KPIs ligados a la financiación dentro de un plan con objetivos de descarbonización. Se suelen acordar métricas con la pyme que normalmente incluyen métricas de emisiones. Suele ser común que un tercero experto intervenga en el seguimiento del cumplimiento de los KPIs acordados. Para los casos de financiación a emprendedores o microempresas, se tiene muy en cuenta las capacidades de los gestores y se suele acompañar con asesoramiento técnico en materia de medición de impacto, mejora de capacidades, etc.

Enfoque en la Sostenibilidad:

- Bonos Verdes y Préstamos Verdes: Préstamos específicos para financiar proyectos con beneficios ambientales, como la energía renovable, la eficiencia energética y la gestión de residuos.

- Evaluación de Impacto Ambiental: Los bancos pueden requerir una evaluación del impacto ambiental de los proyectos para asegurarse de que cumplen con los criterios de sostenibilidad.

Ventajas ofrecidas relacionadas con la financiación sostenible.

No todas las entidades conceden bonificaciones a la financiación sostenible. En la actualidad, hay algunas ventajas pequeñas que se traducen en tipos de interés o comisiones más bajas, adaptadas a cada cliente. Otras ventajas se plantean en términos de mayores plazos, establecimiento de carencias en la devolución del principal del préstamo o en una mayor flexibilidad para adaptar los calendarios de amortización de la financiación a los flujos de los potenciales ahorros en proyectos de eficiencia energética.

En líneas generales, una de las grandes ventajas es la accesibilidad a la financiación, dado que en muchas ocasiones la financiación se otorga en caso de que el proyecto o finalidad sea sostenible. Así, por ejemplo, pueden existir la posibilidad de concesión de anticipos en condiciones ventajosas de las subvenciones concedidas por inversiones en sostenibilidad.

Se espera que la inyección de fondos de la Adenda española del PRTR permita ventajas claras en las tasas de interés que se trasladan a las financiaciones elegibles. Esto es coherente con los términos ventajosos concedidos por la Comisión Europea (CE) en los fondos desembolsados al Tesoro español en forma de préstamos y que se fijan en función del coste de financiación medio de la CE. Todavía, la integración de la sostenibilidad dentro del marco de la Regulación de los Requerimientos de capital (CRR/CRD) no ha supuesto la inclusión de ventajas específicas que permitan una mayor generalización de beneficios en términos de mejores plazos o tasas de interés.

Desafíos en la Financiación Bancaria

Acceso a la Financiación:

- Dificultad de Comprensión: Muchos bancos tradicionales pueden tener dificultades para entender los modelos de negocio de las empresas de impacto, lo que puede dificultar la aprobación del crédito.

- Falta de Garantías: Como se mencionó, la falta de garantías adecuadas es un obstáculo significativo. Las empresas jóvenes y en crecimiento, especialmente en sectores innovadores, a menudo carecen de activos tangibles que puedan utilizarse como garantía.

Coste de la Financiación:

- Tasas de Interés: Las tasas de interés pueden ser altas para las empresas de impacto debido a su perfil de riesgo percibido. Esto puede aumentar el coste total de la financiación.

- Costes Adicionales: Comisiones, seguros y otros gastos asociados con la obtención de un préstamo pueden representar una carga adicional.

Oportunidades en la Financiación Bancaria

Productos Financieros Específicos:

- Bonos Verdes: Bancos como BBVA y Santander en España han lanzado productos específicos para financiar proyectos verdes y sostenibles.

- Programas de Apoyo Público: Acceso a líneas de crédito subvencionadas por el gobierno, como las líneas ICO en España, que ofrecen condiciones más favorables.

Iniciativas de Financiación Sostenible:

- Banca Ética y Sostenible: Bancos como Triodos Bank se centran exclusivamente en financiar proyectos con impacto social y ambiental positivo, proporcionando un mayor entendimiento y alineación con los valores de las empresas de impacto. (ver TIP)

- Certificaciones y Ratings: Obtener certificaciones de sostenibilidad o buenos ratings en evaluaciones de impacto puede facilitar el acceso a financiación en términos más favorables.

Ejemplo Práctico

EcoRenew Ltd. es una empresa de impacto que se dedica a la producción de energías renovables. A través de la financiación bancaria, EcoRenew ha podido:

- Obtener un préstamo verde para construir una nueva planta solar, con un interés reducido gracias a su certificación de sostenibilidad.

- Acceder a una línea de crédito para gestionar sus operaciones diarias y asegurar la compra de materiales necesarios para sus proyectos.

- Participar en un programa de bonos verdes, emitiendo bonos que atraen a inversores interesados en financiar proyectos ambientales, reduciendo así su dependencia de la deuda bancaria tradicional.

Cómo un Emprendedor de una Empresa Sostenible puede Usar ChatGPT para Buscar y Utilizar Instrumentos Financieros de Bancos

ChatGPT puede ser una herramienta muy útil para emprendedores de empresas sostenibles que buscan información sobre instrumentos financieros disponibles para financiar sus proyectos. Aquí se explica cómo utilizar ChatGPT para buscar y utilizar estos instrumentos, así como ejemplos de prompts que pueden ser utilizados.

Pasos para Buscar Instrumentos Financieros

Definir las Necesidades Financieras de la Empresa: Antes de buscar financiamiento, es importante que el emprendedor defina claramente sus necesidades financieras, incluyendo el monto requerido, el propósito del financiamiento y las condiciones preferidas (plazos, tasas de interés, garantías, etc.).

Buscar Información sobre Instrumentos Financieros: Utiliza ChatGPT para obtener información detallada sobre los diferentes instrumentos financieros que pueden estar disponibles para empresas sostenibles.

Ejemplo de Prompts:

- «¿Qué tipos de préstamos verdes están disponibles para empresas sostenibles?»

- «Explícame qué son los bonos verdes y cómo pueden beneficiar a una empresa sostenible.»

- «¿Qué opciones de microcréditos existen para financiar proyectos sostenibles?»

Comparar Instrumentos Financieros: Pide a ChatGPT que compare diferentes instrumentos financieros en base a las necesidades específicas de tu empresa.

Ejemplo de Prompts:

- «Comparar bonos verdes y préstamos verdes para financiar proyectos de energía renovable.»

- «¿Qué ventajas tienen las líneas de crédito sostenibles sobre los créditos comerciales tradicionales para una empresa ecológica?»

Evaluar la Adecuación de los Instrumentos Financieros: Solicita a ChatGPT una evaluación sobre cuál sería el instrumento financiero más adecuado para tu empresa en función de tus objetivos y situación financiera.

Ejemplo de Prompts:

- «¿Qué tipo de financiamiento sería más adecuado para una startup sostenible que necesita capital para expandir su producción de productos ecológicos?»

- «¿Cuáles son los pros y contras de usar factoring para una empresa sostenible con problemas de flujo de caja?»

Buscar Instituciones Financieras que Ofrecen estos Instrumentos: Usa ChatGPT para identificar instituciones financieras que ofrecen los instrumentos financieros más adecuados para tu empresa sostenible.

Ejemplo de Prompts:

- «¿Qué bancos en España ofrecen préstamos verdes para proyectos de sostenibilidad?»

- «Lista de bancos que proporcionan microcréditos para empresas sostenibles.»

Ejemplo de Uso Práctico con ChatGPT

Definición del Problema: «Soy un emprendedor que dirige una empresa sostenible dedicada a la fabricación de envases biodegradables. Necesitamos financiamiento para expandir nuestra línea de producción y mejorar nuestra infraestructura energética. Buscamos opciones que ofrezcan beneficios en términos de sostenibilidad y condiciones favorables.»

Prompts para ChatGPT:

Búsqueda de Información:

- «¿Qué son los bonos verdes y cómo pueden ayudarme a financiar la expansión de mi empresa de envases biodegradables?»

- «¿Qué son los préstamos verdes y cuáles son sus beneficios para una empresa de manufactura sostenible?»

Comparación de Opciones:

- «Comparar los beneficios de los bonos verdes y los préstamos verdes para una empresa que fabrica envases biodegradables.»

- «¿Qué diferencias hay entre usar microcréditos y líneas de crédito sostenibles para financiar proyectos de energía renovable en mi empresa?»

Evaluación de Adecuación:

- «¿Qué opción de financiamiento sería mejor para expandir la producción de envases biodegradables, bonos verdes o préstamos verdes?»

- «¿Es recomendable usar factoring para una empresa sostenible que enfrenta problemas de flujo de caja?»

Identificación de Instituciones Financieras:

- «¿Cuáles son los bancos en España que ofrecen financiamiento a empresas sostenibles?»

- «¿Qué instituciones financieras proporcionan líneas de crédito sostenibles para empresas dedicadas a la manufactura ecológica?»

Conclusión

Utilizar ChatGPT para buscar y evaluar instrumentos financieros puede ayudar a los emprendedores de empresas sostenibles a encontrar las opciones de financiamiento más adecuadas para sus necesidades. Mediante el uso de prompts específicos, los emprendedores pueden obtener información detallada, comparar opciones, y tomar decisiones informadas para financiar sus proyectos sostenibles.

La financiación bancaria para empresas de impacto y sostenibles es esencial pero presenta desafíos únicos. La necesidad de garantías, el coste de la financiación y la comprensión del modelo de negocio son obstáculos comunes. Sin embargo, existen oportunidades significativas a través de productos financieros específicos y la creciente oferta de banca ética y sostenible. Con estrategias adecuadas y el apoyo de instituciones financieras que entienden y valoran su misión, las empresas de impacto pueden acceder a la financiación necesaria para crecer y generar un cambio positivo.

Entidades Financieras Españolas y sus Instrumentos de Financiación para Proyectos Sostenibles y de Impacto

En España, varias entidades financieras han desarrollado productos específicos para financiar proyectos sostenibles y de impacto, dirigidos tanto a empresas verdes como a aquellas con objetivos sociales. Aquí se presentan algunas de las principales instituciones y los instrumentos que ofrecen:

1. CaixaBank

CaixaBank se destaca por su amplia gama de productos financieros sostenibles:

- Préstamos Verdes y Sostenibles: Financiación de proyectos con impacto medioambiental positivo, como energías renovables y movilidad sostenible.

- Bonos Verdes, Sociales y Sostenibles: Emisiones que financian proyectos que contribuyen a la mitigación del cambio climático y al desarrollo social.

- Microcréditos a través de MicroBank: Enfocados en incrementar el acceso a servicios financieros para colectivos en situación de vulnerabilidad, contribuyendo a los ODS relacionados con la inclusión social y económica (ver TIP)

2. Santander

Santander ha introducido varios productos para promover la sostenibilidad:

- Leasing Fotovoltaico: Financiamiento para la instalación de sistemas fotovoltaicos.

- Préstamo Coche Ecológico y Préstamo Reforma Verde: Para la compra de vehículos híbridos y eléctricos, y para reformas que mejoren la eficiencia energética de viviendas.

- Tarjetas Sostenibles: Por ejemplo, la tarjeta All In One de Santander, libre de contaminantes (ver TIP)

3. Triodos Bank

Triodos Bank es conocido por su enfoque en la inversión responsable:

- Préstamos Éticos: Todos los préstamos están destinados a proyectos que generan impacto social y medioambiental positivo.

- Depósitos Éticos: Ofrecen depósitos a plazo con condiciones vinculadas a la sostenibilidad, aunque con intereses menores debido a la naturaleza ética del producto【349†source】.

4. Kutxabank y Cajamar

Ambas entidades ofrecen productos similares en la línea de sostenibilidad:

- Préstamos para Reformas Energéticas: Financiación para mejoras de eficiencia energética en viviendas.

- Préstamos para Vehículos Ecológicos: Financiamiento para la adquisición de vehículos eléctricos e híbridos

5. Impact Bridge

Impact Bridge, con el apoyo del Fondo Europeo de Inversiones, ha lanzado un fondo de deuda de impacto social para proyectos que generan un impacto social y medioambiental positivo, facilitando el acceso a la financiación para pymes con objetivos sostenibles

Cómo Conseguir Financiación Bancaria para una Empresa Sostenible

Conseguir financiación bancaria para una empresa sostenible puede ser un proceso complejo, pero con una estrategia adecuada y una presentación sólida, es posible obtener los fondos necesarios para impulsar su negocio. A continuación, se describen los pasos clave para lograrlo:

1. Preparación de la Documentación

La preparación es fundamental. Aquí tienes una lista de documentos esenciales que deberás tener listos:

- Plan de Negocios: Debe incluir una descripción detallada de tu empresa, el mercado objetivo, la estrategia de marketing, y los productos o servicios que ofreces. Para una empresa sostenible, es importante resaltar cómo tu negocio contribuye al desarrollo sostenible.

- Proyecciones Financieras: Incluye estados financieros proyectados (flujo de caja, estado de resultados y balance general) para al menos los próximos tres años.

- Informe de Impacto Sostenible: Detalla cómo tu empresa cumple con los criterios de sostenibilidad, incluyendo métricas de impacto ambiental y social.

- Garantías: Documentación sobre los activos que pueden servir como garantía para el préstamo.

2. Identificación de los Bancos Adecuados

No todos los bancos tienen la misma disposición o especialización para financiar empresas sostenibles. Considera los siguientes tipos de instituciones:

- Bancos Tradicionales: Como BBVA o Santander, que tienen líneas específicas para proyectos sostenibles.

- Bancos Éticos y Sostenibles: Como Triodos Bank, que se especializan en financiar proyectos con impacto social y ambiental positivo. https://mentorday.es/wikitips/banca-etica/

- Bancos Públicos y Programas de Gobierno: Como el Instituto de Crédito Oficial (ICO) en España, que ofrece líneas de crédito con condiciones favorables para proyectos sostenibles.

3. Preparación y Presentación de la Solicitud

La presentación de tu solicitud de financiación debe ser clara y convincente:

- Carta de Presentación: Explica brevemente quién eres, qué hace tu empresa, y por qué estás solicitando el préstamo.

- Documentación Completa y Organizada: Asegúrate de que todos los documentos necesarios estén bien organizados y completos.

- Presentación del Proyecto: Destaca los aspectos sostenibles de tu proyecto, incluyendo los beneficios ambientales y sociales, y cómo planeas medir y reportar estos beneficios.

4. Estrategias para Mejorar la Probabilidad de Aprobación

- Fortalece tu Capacidad de Garantía: Si es posible, mejora tus garantías para hacer tu solicitud más atractiva.

- Construye un Historial de Crédito Sólido: Asegúrate de que tu empresa tenga un buen historial de crédito. Paga a tiempo tus obligaciones financieras.

- Busca Asesoramiento Profesional: Considera la posibilidad de contratar a un consultor financiero que te ayude a preparar y presentar tu solicitud de la mejor manera posible.

5. Seguimiento y Negociación

Una vez presentada la solicitud, realiza un seguimiento proactivo:

- Comunicación Regular: Mantente en contacto con el banco para responder a cualquier pregunta o solicitud de información adicional.

- Negociación de Términos: No dudes en negociar los términos del préstamo, incluyendo tasas de interés y plazos de pago, para conseguir las condiciones más favorables posibles.

Ejemplo Práctico

EcoBuild Ltd. es una empresa que desarrolla materiales de construcción sostenibles. Siguiendo estos pasos, EcoBuild logró obtener un préstamo verde de un banco ético para financiar una nueva planta de producción:

- Preparación de Documentación: EcoBuild presentó un plan de negocios detallado, proyecciones financieras y un informe de impacto sostenible.

- Identificación de Bancos Adecuados: Optaron por Triodos Bank debido a su enfoque en proyectos sostenibles.

- Presentación de la Solicitud: Incluyeron una carta de presentación clara y una propuesta bien organizada.

- Estrategias de Mejora: Mejoraron su capacidad de garantía mediante la inclusión de propiedades y maquinaria.

- Seguimiento y Negociación: Mantuvieron una comunicación constante con el banco y negociaron una tasa de interés competitiva.

Conclusión

Conseguir financiación bancaria para una empresa sostenible requiere una preparación meticulosa, la elección de la institución adecuada, una presentación clara y una estrategia sólida. Siguiendo estos pasos y manteniendo una comunicación efectiva, puedes aumentar significativamente tus posibilidades de obtener los fondos necesarios para llevar adelante tu proyecto sostenible.

Para más detalles, consulta la guía completa en WikiTips de mentorDay.

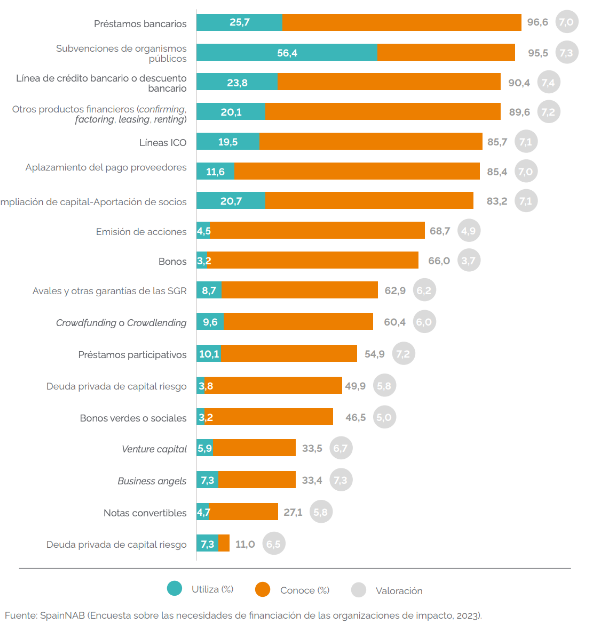

Grado de conocimientos de los instrumentos financieros por parte de las entidades de impacto

La Encuesta realizada en el marco de este proyecto ahonda también en el grado de conocimiento, el nivel de utilización y la valoración que este tipo de organizaciones otorga a una amplia gama de instrumentos financieros. Los resultados indican que algunos productos bancarios -como los préstamos, las líneas de crédito y algunos instrumentos de financiación de circulante (confirming, renting, leasing…)-, junto con las subvenciones, las líneas ICO, el crédito comercial y las aportaciones de los socios son los instrumentos financieros más conocidos, más utilizados y con mejores valoraciones por parte de las organizaciones de impacto (Gráfico 21). Esta combinación de instrumentos, en conjunto, dan respuesta a las necesidades de financiación ajena que se derivan de la actividad mercantil y de las inversiones, y se complementa, en mayor o menor medida, con subvenciones y fondos propios. Las emisiones de acciones, los bonos, las garantías de las Sociedades de Garantía Recíproca (SGR), el crowdfunding o crowdlending y los préstamos participativos son conocidos por la mayoría de las organizaciones (entre el 50% y el 69% de ellas), pero sus niveles de utilización no superan el 10%, salvo en el caso de los préstamos participativos. Además, sus valoraciones son diversas, pero, en general, bastante inferiores a las obtenidas por los instrumentos más conocidos y utilizados, con la excepción nuevamente de los préstamos participativos. La deuda privada de capital riesgo y los bonos verdes se aproximan también a grados de conocimiento cercanos al 50%, pero sus niveles de uso no superan el 4%. Por último, el venture capital, los business angels y las notas convertibles alcanzan niveles de conocimiento de en torno al 30%, aunque sus niveles de uso son también reducidos.

Caso Práctico: Selección de Instrumentos Financieros para una Empresa Sostenible

Introducción

María es una emprendedora que ha sido aceptada en el programa de aceleración de mentorDay con su empresa sostenible «EcoInnovate», que se dedica a la fabricación de envases biodegradables. María necesita identificar los instrumentos financieros más adecuados para financiar diferentes aspectos de su negocio. A continuación, se detallan los pasos que María sigue para evaluar y seleccionar cada instrumento financiero, utilizando los recursos de wikitips.

Paso 1: Evaluación de Necesidades Financieras

María evalúa sus necesidades financieras para determinar qué tipos de financiamiento son más adecuados para su empresa:

- Inversión en Maquinaria: Necesita €100,000 para adquirir nueva maquinaria que permita aumentar la producción de envases biodegradables.

- Capital de Trabajo: Requiere €50,000 para cubrir gastos operativos y asegurar la continuidad de sus operaciones.

- Marketing y Expansión: Necesita €30,000 para campañas de marketing y expansión a nuevos mercados.

- Innovación y Desarrollo: Requiere €20,000 para investigación y desarrollo de nuevos productos.

Paso 2: Investigación de Instrumentos Financieros

María utiliza el mentorVIRTUAL para investigar los diferentes instrumentos financieros que podrían cubrir sus necesidades:

1. Préstamo Verde

- Descripción: Préstamos convencionales con condiciones favorables para proyectos sostenibles.

- Uso: Ideal para financiar la adquisición de maquinaria sostenible.

- Evaluación: María decide que un préstamo verde es adecuado para financiar los €100,000 necesarios para la nueva maquinaria, dado que las tasas de interés suelen ser favorables y están alineadas con su proyecto de sostenibilidad.

2. Leasing Verde

- Descripción: Modalidad de arrendamiento financiero para adquirir equipos que cumplen con criterios de sostenibilidad.

- Uso: Alternativa para la adquisición de maquinaria sin un gran desembolso inicial.

- Evaluación: María compara las condiciones del leasing verde con las del préstamo verde y decide que, aunque el leasing ofrece flexibilidad, el préstamo verde es más adecuado debido a las mejores tasas de interés disponibles.

3. Factoring Verde

- Descripción: Venta de cuentas por cobrar a una entidad financiera con un descuento, obteniendo liquidez inmediata.

- Uso: Ideal para mejorar el flujo de caja y cubrir capital de trabajo.

- Evaluación: María decide usar factoring verde para los €50,000 necesarios para el capital de trabajo, ya que le permitirá obtener liquidez inmediata sin aumentar significativamente su endeudamiento.

4. Microcréditos

- Descripción: Pequeños préstamos destinados a emprendedores y pequeñas empresas, generalmente sin requerir garantías.

- Uso: Adecuado para financiar pequeñas cantidades necesarias para marketing y expansión.

- Evaluación: María considera los microcréditos para financiar los €30,000 para marketing y expansión. Investiga entidades como MicroBank de CaixaBank y decide solicitar un microcrédito, aprovechando las condiciones favorables y la ausencia de requisitos de garantía.

5. Bonos Verdes

- Descripción: Instrumentos financieros emitidos para financiar proyectos con beneficios ambientales.

- Uso: Adecuado para grandes proyectos de sostenibilidad, como la investigación y desarrollo de nuevos productos.

- Evaluación: María analiza la emisión de bonos verdes para los €20,000 de innovación y desarrollo. Sin embargo, considera que esta opción es más adecuada para empresas más grandes debido a los costos y la complejidad de emisión, por lo que descarta esta opción en esta etapa.

Paso 3: Preparación del Plan Financiero y de Negocio

Con los instrumentos financieros seleccionados, María trabaja en su plan financiero y de negocio:

- Plan Financiero: Incluye proyecciones detalladas de ingresos y gastos, flujo de caja, y análisis de rentabilidad para cada proyecto financiado.

- Plan de Negocio: Describe la misión, visión, objetivos, análisis de mercado, estrategia de marketing y plan operativo.

Paso 4: Preparación y Práctica del Pitch

María participa en los talleres de pitch organizados por mentorDay:

- Taller de Pitch: Recibe feedback de mentores y expertos para mejorar su presentación.

- Simulaciones: Practica su pitch en simulaciones de reuniones con inversores y banqueros.

- Mejora Continua: Incorpora el feedback recibido para perfeccionar su pitch y asegurar que comunica efectivamente el valor de su proyecto.

Paso 5: Presentación a Entidades Financieras

Finalmente, María presenta su plan de negocio y sus necesidades de financiamiento a las entidades seleccionadas:

- Banco para Préstamo Verde: Presenta su plan para adquirir la nueva maquinaria sostenible.

- Factoring Verde: Negocia con una entidad financiera para obtener liquidez inmediata.

- Microcrédito: Solicita el microcrédito para sus campañas de marketing y expansión.

Conclusión

Gracias al programa de aceleración de mentorDay, María logra identificar y obtener los instrumentos financieros más adecuados para su empresa sostenible «EcoInnovate». Con el financiamiento asegurado, María puede adquirir la maquinaria necesaria, mejorar su flujo de caja y expandir su presencia en el mercado, asegurando el crecimiento y éxito de su negocio sostenible.

Préstamos bancarios convencionales con enfoque sostenible:

Préstamos Bancarios Convencionales con Enfoque Sostenible

En el mundo financiero, algunas instituciones han adaptado sus productos financieros tradicionales, como los préstamos comerciales y las líneas de crédito, para incluir un enfoque sostenible. Estos productos están diseñados para apoyar proyectos que cumplan con ciertos criterios de sostenibilidad, proporcionando a las empresas la financiación necesaria para llevar a cabo iniciativas que generen un impacto positivo en el medio ambiente y la sociedad.

¿Qué son los Préstamos Bancarios Convencionales con Enfoque Sostenible?

Los préstamos bancarios convencionales con enfoque sostenible son productos financieros estándar que se ofrecen con condiciones especiales para proyectos que promueven la sostenibilidad. Estos préstamos pueden ser utilizados por empresas de diversos sectores para financiar actividades que contribuyan a objetivos medioambientales y sociales específicos.

Características Principales

- Criterios de Sostenibilidad:

- Proyectos Elegibles: Los proyectos que pueden beneficiarse de estos préstamos deben cumplir con ciertos criterios de sostenibilidad, tales como la reducción de emisiones de carbono, la eficiencia energética, la gestión sostenible de recursos, y el desarrollo de tecnologías limpias.

- Evaluación de Impacto: Muchas veces, estos proyectos deben pasar por una evaluación para asegurar que realmente generarán un impacto positivo en el medio ambiente o en la sociedad.

- Condiciones Favorables:

- Tasas de Interés Preferenciales: Los préstamos sostenibles suelen ofrecer tasas de interés más bajas en comparación con los préstamos convencionales, incentivando así a las empresas a invertir en sostenibilidad.

- Plazos de Pago Flexibles: Pueden ofrecer plazos de pago más largos, lo que proporciona a las empresas más tiempo para realizar las mejoras sostenibles y generar beneficios a partir de ellas.

- Tipos de Préstamos:

- Préstamos Comerciales: Financiación para la compra de bienes de capital, expansión de instalaciones o mejora de procesos que tienen un impacto sostenible.

- Líneas de Crédito: Provisión de capital circulante para proyectos sostenibles, ayudando a gestionar el flujo de caja mientras se implementan las iniciativas de sostenibilidad.

Ejemplos de Aplicaciones

- Eficiencia Energética: Una empresa puede obtener un préstamo sostenible para actualizar su infraestructura energética, instalando sistemas de iluminación LED o sistemas de calefacción y refrigeración más eficientes.

- Energías Renovables: Los préstamos pueden financiar la instalación de paneles solares, turbinas eólicas, o plantas de biomasa.

- Gestión de Residuos: Financiar proyectos que mejoren la gestión de residuos, como la implementación de programas de reciclaje o la construcción de instalaciones para el tratamiento de residuos.

- Transporte Sostenible: Adquirir vehículos eléctricos o híbridos para la flota de la empresa, reduciendo así las emisiones de gases de efecto invernadero.

Beneficios para las Empresas

- Acceso a Financiación: Facilita el acceso a capital necesario para proyectos sostenibles.

- Reducción de Costes: Las condiciones favorables como tasas de interés reducidas ayudan a disminuir los costes financieros.

- Mejora de la Imagen Corporativa: Demostrar un compromiso con la sostenibilidad puede mejorar la reputación de la empresa y atraer a clientes y socios que valoran la responsabilidad social y ambiental.

- Cumplimiento Normativo: Ayuda a las empresas a cumplir con regulaciones medioambientales cada vez más estrictas.

Conclusión

Los préstamos bancarios convencionales con enfoque sostenible son una herramienta esencial para las empresas que desean invertir en sostenibilidad. Al ofrecer condiciones financieras favorables y apoyar proyectos que generan beneficios medioambientales y sociales, estas instituciones financieras están incentivando a más empresas a adoptar prácticas sostenibles. Para las empresas, esto no solo significa acceso a financiación, sino también una oportunidad para liderar en la transición hacia un futuro más sostenible.

Para más información sobre cómo conseguir financiación bancaria sostenible, puedes consultar la guía completa en WikiTips de mentorDay.

APLICA ESTE TIP EN TU PROYECTO

- 💻 PRACTICA con un experto en el próximo webinar práctico.

- 🔎 CONSULTA más TIPs relacionadas con este mismo tema.

- 📖 AMPLIA tus conocimientos descargando este EBOOK y este EBOOK.

PIENSA EN TI

- 🚀 IMPULSA tu empresa en el próximo programa de aceleración, ¡reserva tu plaza ya!.

- 🥁 PRACTICA con tu proyecto en este webinar práctico, ¡solicita tu plaza!.

- 🌐 CONTACTA con otros emprendedores y empresas, ¡inscríbete y participa en el próximo Networking!.

PIENSA EN AYUDAR A LOS DEMÁS

- 🤝COLABORA como voluntario: experto, mentor, inversor, premiando, difundiendo, retando, innovando, creando una TIP…

- 💬 RECOMIENDA este programa para que llegue a más emprendedores por Google.

- 👉 ¡COMPARTE tu aprendizaje!.

- 📲 REENVÍA esta TIP 👇